初めてクレジットカードを発行する人は、「どの国際ブランドを選んでいいか分からない」「Visaカードを選んで失敗したらどうしよう」と不安に思っている人もいるでしょう。

実は、Visaカードの発行枚数は世界で39億枚を超えており、国内外約1億店舗の加盟店で使えます。国際ブランドの世界シェア率は50%を超えていることから、日本国内での買い物はもちろん、海外への出張や旅行の際にとても便利です。(参照:VISAファクトシート)

しかし、Visaブランドのクレジットカードは数多くの信販会社で発行されています。それぞれ年会費や特典も異なるため、どれを選べばいいのかわからない人も多いでしょう。

そこで本記事では、クレジットカードのイマドキ!編集部が、おすすめのVisaカードを厳選。ランキング形式でおすすめの9枚を紹介します。

Visaカード選びで失敗したくない人は、ランキング上位3枚のクレジットカードがおすすめです。

| ランキング | 1位 | 2位 | 3位 |

|---|---|---|---|

| クレジットカード |  |  |  |

| カード名 | 三井住友カード(NL) | dカード | 楽天カード |

| ポイント還元率 | 0.5〜7% (※1) | 1.0〜4.5% | 1.0〜3.0% |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 発行スピード | 最短10秒(※2) | 最短即日 | 1週間〜10日程度 |

| 付帯保険 | 海外旅行 | 海外旅行 | 海外旅行 |

| 申し込み | 公式サイト | 公式サイト | 公式サイト |

※1:ポイント還元についての注意事項

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2:即時発行できない場合があります。

これらのクレジットカードは、年会費が永年無料なうえに、対象のお店で使えば最大3.0〜7.0%のポイント還元を受けられるのでお得に使えます。また、海外旅行保険も付帯しているため、海外旅行中の病気やケガなどにも備えられます。

お得なVisaカードを探している人は、この記事を読めば、Visaカードの選び方のポイントが分かり、結果、自分にぴったりなクレジットカードが見つかります。発行方法も詳しく解説しているので参考にしてください。

※1:ポイント還元についての注意事項

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

Visaカードの選び方

Visaカードは世界で最も広く利用されている国際ブランドの一つであり、数多くのクレジットカード会社から発行されています。

多様なニーズに対応するさまざまなVisaカードが存在する中で、自分に最適な一枚を選ぶためには、年会費、ポイント還元率、付帯保険という3つのポイントを総合的に判断することが重要です。

以下、具体的に3つの選ぶポイントについて解説します。

年会費が無料のカードを選ぶ

クレジットカードを選ぶ際、年会費の有無は非常に大きなポイントとなります。

永年無料なのか、初年度だけの無料なのかもしっかりと見極める必要があるでしょう。

Visaのクレジットカードでも、一般クラスのカードであれば、楽天カードや三井住友カード(NL)など年会費が永年無料となっているものが多く見られます。

年会費がかかるクレジットカードは利用額が大きい人やサービスをフル活用できる人でないと元を取るのが難しいので、はじめは年会費無料のカードを選んでおくのが無難です。

年会費無料で特定シーンでお得に使えるカード2選

| カード名 | お得な利用シーン |

|---|---|

| 三井住友カード(NL) | 対象のコンビニやマクドナルドで Visaのタッチ決済・Mastercard®タッチ決済利用で7%還元還元(※1) |

| 楽天カード | 楽天市場利用で3%ポイントバック |

※1:ポイント還元についての注意事項

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ポイント還元率の高いカードを選ぶ

クレジットカード選びにおいて、最も重要なポイントの一つが還元率です。

一般的に、クレジットカードの通常ポイント還元率は0.5%~1%が標準とされています。したがって”通常還元率”が1%以上のカードを選びましょう。

| 一般的なクレジットカード | 基本還元率が〜0.5% |

|---|---|

| 高還元のVisaカード | 基本還元率が1%〜 |

たとえば、年間100万円の買い物をした場合、0.5%還元率のカードであれば5,000ポイント、1%還元率のカードであれば1万ポイントを獲得できます。このように、還元率が0.5%上がるだけで獲得ポイントは2倍になります。

高還元率カードの代表例としては、楽天カード(1%~)やdカード(1%~)などが挙げられます(下表)。

| カード名 | 通常還元率 | 最高還元率 | 年会費 |

|---|---|---|---|

| dカード | 1% | 4.5% | 永年無料 |

| 楽天カード | 1% | 3.0% | 永年無料 |

| au PAYカード | 1% | 2.5% | 年一回以上の利用で無料 |

| ビックカメラSuicaカード | 1% | 10.0% | 年一回以上の利用で無料料 |

これらのカードは、通常の利用でも高い還元率を誇るだけでなく、各種キャンペーンやポイントアップモールなどを活用することで、さらにお得にポイントを貯めることができます。

付帯保険の充実したカードを選ぶ

海外での利用しやすさからクレジットカードを選ぶのであれば、付帯保険の充実度も見ておきたいところです。

年会費無料であるにもかかわらず、海外旅行の付帯保険が2,000万円まで補償される三井住友カード(NL)やセゾンゴールド・アメリカン・エキスプレス・カードであれば5,000万円の補償が付帯されます。

ただし、利用の際にはそれが自動付帯(クレジットカードを利用しなくても補償される)なのか利用付帯(クレジットカードで旅行代金を支払わなければ補償されない)なのかをきちんと確認することを忘れないようにしてください。

- 利用付帯:事前に旅費の決済など適用条件を満たす必要がある

- 自動付帯:カードを所持しているだけで保険適用対象に

Visaカードおすすめランキング9選

Visaカードは、世界中で利用できる国際ブランドのクレジットカードです。豊富な種類があり、それぞれ異なる特典や特徴を持っています。自分に合ったVisaカードを選ぶのは難しいと感じませんか?

そこで、NETMONEY編集部が、目的やライフスタイルに合わせたVisaカードを厳選して9枚ご紹介します。年会費無料、高還元率、旅行保険充実など、さまざまなニーズに対応したカードを取り揃えています。

自分にぴったりのVisaカードを見つけて、お得で快適なキャッシュレスライフを楽しみましょう。

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 |

三井住友カード(NL) カードを作る | dカード カードを作る | 楽天カード カードを作る | イオンカードセレクト カードを見る | au PAYカード カードを見る | エポスカード カードを見る | ライフカード カードを見る | 三菱UFJカード カードを見る | ビックカメラ Suicaカード  カードを見る | |

| ポイント還元率 | ◎ 0.5%~7%(※1) | ◎ 1.00%~4.50% | ◎ 1.00%~3.00% | ○ 0.50%〜1.00% | ○ 1.0% | ○ 0.50%〜1.25% | ○ 0.30%~0.60% | △ 0.50%~5.5% | ○ 0.50%〜10.00% |

| ポイント種類 | Vポイント | dポイント | 楽天ポイント | WAONポイント | Pontaポイント | エポスポイント | LIFEサンクスポイント | グローバルポイント | ビックポイント |

| お得な利用シーン | ・対象のコンビニ・飲食店でVisaのスマホタッチ決済 ・Mastercard®タッチ決済利用で7%還元(※1) | ・Amazonで最大5%還元 ・ためたポイントが携帯料金の支払いに利用可能 | ・楽天ペイの利用で、ポイント還元率が1.5%にアップ ・楽天市場利用の場合は最大3%まで還元率がアップ | ・プリペイド方式の電子マネーWAONは、チャージと利用でポイントを2重どり | ・auマーケットを利用の場合は最大9%還元 | ・Visa加盟店ならどこでもポイント還元率0.5% ・ポイントアップサイトの利用で楽天市場のポイント還元率が1%にアップ | ・誕生月はポイントが3倍にアップ ・L-Mall経由の買い物でポイント還元率が最大25%に | ・年会費は初年度のみ無料で2年目以降は1回以上のカード利用が必要 ・メインカードとしてポイントを稼いでいきたい方におすすめ | ・Suicaへのチャージでポイントが貯まる ・JRE Mallの利用でポイント還元率が最大3.5%にアップ |

| 年会費 | ◎ 永年無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ○ 524円(初年度無料) ※2年目以降は前年度の年間ショッピングご利用回数1回以上で無料 |

| 詳細 | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト |

※1:ポイント還元についての注意事項

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は対象のコンビニ・飲食店でスマホのタッチ決済で7%ポイント還元

三井住友カード(NL)の基本情報

| 年会費 | ポイント還元率 | お得な利用シーン |

| 永年無料 | 0.5〜7% (※1) | 対象のコンビニ・飲食店でスマホのタッチ決済で7%ポイント還元(※1) |

| ポイント種類 | 発行スピード | 申込条件 |

| Vポイント | 最短10秒 ※2 | 満18歳以上(高校生を除く) |

| 追加カード | 付帯保険 | 付帯保険 |

| ETCカード/ 家族カード | 海外旅行傷害保険 | iD(専用)/ PiTaPa/ WAON |

| スマホ決済 | 交換可能マイル | 国際ブランド |

| Apple Pay/ Google Pay/Samsung Pay | ANA | Visa/ Mastercard® |

出典元:公式サイト

※1:ポイント還元についての注意事項

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2:最短10秒発行受付時間:24時間

※2:即時発行ができない場合があります。

\新規入会&条件達成で最大21,600円相当プレゼント/

期間:2025/10/1~2026/1/6

- 対象のコンビニ・飲食店でスマホのタッチ決済で7%ポイント還元(※1)

- 最短10秒(※2)で発行可能

- ナンバーレスでセキュリティも安心

- 国際ブランドはVisaとMastercardのみ

- 不正利用の補償はあるがショッピング補償はない

クレジットカードの不正利用が心配な方

三井住友カード(NL)は、カード番号などが印字されていないナンバーレスとなっています。カード番号・有効期限などのカード情報は、スマートフォンでVpassアプリをダウンロードしていただければ、簡単・安全にご確認いただけます。

引用元:三井住友カード公式サイト

低コストで早くクレジットカードを持ちたい方

三井住友カード(NL)は、年会費が永年無料です。また、クレジットカードの審査も最短10秒(※)で完了するため、ネットショッピングなどではすぐに利用することも可能です。

クレジットカードを低コストで早く使い始めたい方におすすめです。

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

対象のコンビニ・飲食店でスマホのタッチ決済で7%ポイント還元(※1)

三井住友カード(NL)は対象のコンビニや飲食店で利用すると、Visaのスマホタッチ決済・Mastercard®タッチ決済でポイント還元率が7%(※1)になります。

日常的な支払いに三井住友カード(NL)を利用して、お得にポイントを貯めることができます。

| 通常還元率 | 0.5% |

|---|---|

| セブンイレブン、ローソン、マクドナルドなどの 利用時にVisaのタッチ決済を使用した時の還元率 | 7.0%(※1) |

※1:ポイント還元についての注意事項

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

即時発行により最短10秒(※)で発行可能

三井住友カード(NL)の発行方法は2つあり、通常発行の他に最短10秒(※)で審査が完了する即時発行が選択できます。

即時発行は公式サイトからのみ申し込みが行え、最短10秒で審査が完了し電話認証完了後にVpassアプリをダウンロードすることでクレジットカード番号等の情報を入手し、ネットショッピング等に利用することができます。

クレジットカードそのものは後日郵送により入手できます。

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

- 公式サイトから申込

- 審査

- 電話認証

- 認証完了

- Vpassに登録

- Vpassにてカード番号を表示

三井住友カード(NL)と三井住友カードとの比較

三井住友カード(NL)と通常の三井住友カードの違いを見てみましょう。まず、大きな違いはカードの券面に番号の記載があるかないかです。ナンバーレスはカード番号や名前の記載がないため盗み見される心配もありません。

また、ナンバーレスはカードが届くのを待たずに、カード番号を先に手に入れることができるので、すぐに使うことが可能です。

| 三井住友カード(NL) | 三井住友カード | |

|---|---|---|

| 年会費 | 永年無料 | 1,375円(税込) |

| 国際ブランド | Visa、Mastercard® | Visa、Mastercard® |

| 還元率 | 0.5%~7%(※1) | 0.5%~7%(※1) |

| 発行 スピード | 最短10秒(※2) | 最短3営業日 |

| 申し込み 条件 | 18歳以上 | 18歳以上 |

| カード 券面 | 番号記載なし | 番号記載あり |

※1:ポイント還元についての注意事項

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2:即時発行できない場合があります。

\新規入会&条件達成で最大21,600円相当プレゼント/

期間:2025/10/1~2026/1/6

三井住友カード(NL)の口コミ・評判

| トータルマネー コンサルタント 新井智美 |

| 2021年2月に登場した、完全ナンバーレスのカードです。最近ではセキュリティ対策として表面ではなく、裏面にカード情報を掲載するカードが増えていますが、このカードは裏面にも情報が記載されていないため、スマートフォンで「Vpassアプリ」をダウンロードすることで、カード番号や有効期限などのカード情報を確認するシステムとなっています。年会費は永年無料となっており、家族カードも永年無料で利用することができます。付帯保険は、最高2,000万円の海外旅行傷害保険のみで、ショッピング保険は付帯されていません。Vポイントの優待サイトである「ポイントUPモール」を経由して買い物をすると、ポイントが2~20倍などといった優遇を受けることができますので、ぜひ活用してみましょう。 | |

| 40代 | 女性 専業主婦・主夫 | |

| ナンバーレスで安心 クレジットカードにカードナンバーの記載がないので、他の人にナンバーを見られる心配がなくセキュリティー面で安心して利用できます。全国のセブン-イレブン・ローソンなどやマクドナルドでの利用では7%のポイントが付与されるので、日常使いでざくざくポイントがたまっていくし年会費は永年無料なのでサブカードとしてもおすすめです | |

| 30代 | 男性 正社員 | |

| 還元率がいい 24時間365日利用可能なプラチナ・コンシェルジュデスク。旅の手配や予約、ゴルフ場、チケット、レストランの案内などを選任のスタッフが対応。また、世界の空港ラウンジを無料で利用できるプライオリティ・パスや、国内・海外旅行傷害保険が最高1億円まで付帯されるなど、プラチナならではのサービスを利用することができます。 | |

| 30代 | 男性 正社員 | |

| ポイント還元率が高い コンビニやマクドナルドでの利用時にポイントの還元率が高いという点です。日ごろの買い物でポイントがつきやすいというのは、カードでの支払いをメインにしている人にとってはメリットを感じやすいでしょう。タッチ決済でさらに4.5%の還元があるのも、口コミで人気になった理由と言えます。 三井住友カード(NL)は、セブン-イレブンなどのコンビニで利用すると、還元率が大幅アップします。 | |

| 20代 | 女性 | |

| 安全だが、ナンバーを知る際にアプリに毎回ログインするのが面倒 かなりいいポイントが多いため、数える程しか不満はありませんが、ナンバーレスで安全第一なのは承知していますが、アプリをダウンロードして、毎回ログインをしないと、カード番号が知れないのがめんどくさいと思ってしまいます。 また、カード情報の確認用、ポイントを使用する用の2つのアプリをダウンロードしないといけないため、スマホの容量が少ない人は困ると思います。 | |

| 40代 | 男性 | |

| ショッピング補償がない 三井住友カード(NL)にはショッピング補償がついていません。 従来の三井住友カードには、年間100万円までのショッピング補償が付帯していました。一方、三井住友カード(NL)では、年会費が永年無料な代わりに補償自体が削られたと考えられます。 ショッピング補償を重視したい人は、付帯している別のクレジットカードを発行しましょう。 | |

dカードは年会費が永年無料でdポイントをためやすい

dカードの基本情報

| 年会費 | ポイント還元率 | お得な利用シーン |

| 無料 | 1.00%~4.50% | 貯まったdポイントで携帯料金を支払い可能 |

| ポイント種類 | 発行スピード | 申込条件 |

| dポイント | 最短即日 | 18歳以上 |

| 追加カード | 付帯保険 | 付帯保険 |

| ETCカード/ 家族カード | 海外旅行・国内旅行(※)/ショッピング | iD |

| スマホ決済 | 交換可能マイル | 国際ブランド |

| Apple Pay/ Google Pay | JAL | Visa/ Mastercard |

出典元:dカード公式サイト

※29歳以下のみ

- Amazonで最大5%ポイント還元

- 貯まったdポイントで携帯料金の支払い可能

- dカード特約店でd払いするとポイント3重取り可能

- 国際ブランドはVisaとMastercardのみ

- dポイントユーザー以外にはメリットが少なめ

ドコモユーザーの方

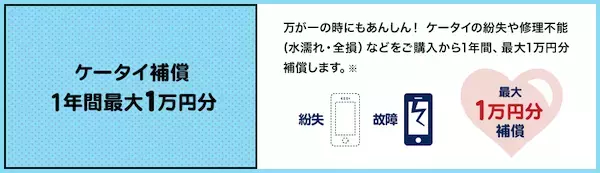

dカードを保有するドコモユーザーには最大1万円のケータイ補償が附帯します。「スマホが水没してしまった」といった万が一の場面に備えることが可能です。

dカードケータイ補償

dカードケータイ補償とは、ご利用中の携帯電話端末が、ご購入から1年以内(dカード GOLD会員の方は3年以内)に、偶然の事故により紛失・盗難または修理不能(水濡れ・全損等)となってしまい、新たに同一機種・同一カラーの携帯電話端末(以下「新端末」といいます)をドコモショップ等で、ご契約中のdカードを利用してご購入いただいた場合にご購入費用の一部を補償する、dカードの会員向けの特典です。

なお、補償にあたり、当社所定の審査があります。引用元:dカード公式サイト

29歳以下で付帯保険を充実させたい方

dカードは、契約者が29歳以下の場合、付帯保険の補償内容が手厚くなる特典があります。

年会費無料で保険金最大2,000万円の海外旅行傷害保険や国内移動の際の飛行機に遅延に起因した費用を補償する国内航空便遅延費用特約が利用可能です。

ポイント還元率が高い

dカードは年会費無料でありながら、基本のポイント還元率が1%と比較的高いです。さらに、dカード特約店でdカードを利用すると、特約店ポイントがさらに上乗せして還元されます。

特約店とポイント還元率

| 特約店の例 | 特約店 ポイント |

|---|---|

| JAL | +1.0% |

| マツモトキヨシ | +2.0% |

さらにお得なdカード ポイントUPモールとは?

dカード ポイントUPモールはサイトを通じて該当のショップでカードを利用して買い物をすると、dポイントがお得に貯めることができるポイント優待サイトです。

対象ショップの一例

| ショップの例 | 獲得dポイント |

|---|---|

| Amazon.co.jp | 1〜5倍 |

| 楽天市場 | 1.5倍 |

| Yahoo!ショッピング | 1.5倍 |

無料でETCカードを発行可能

dカードの発行に合わせてETCカードも申し込むことができます。ETCカードの年会費は550円ですが、初年度は年会費無料となっています。2年目以降も条件付き年会費無料となっており、前年度に1度でもETCカードを利用している場合は年会費がかかりません。

dポイントは使いみちが豊富

dカードで貯まるdポイントは商品の交換のほかに、JALマイレージへの交換や携帯電話の機種変更・付属品の購入やiDキャッシュバック、また携帯電話料金のお支払いへの充当など家計の助けとなる多彩な使いみちがあります。

| JALマイル | 5,000ポイント→2,500マイル |

|---|---|

| 携帯料金の支払い | 1ポイント→1円 |

dカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 使い方次第でポイント還元率がアップしたり、携帯料金をポイントで払えたりと、お得に利用できるカードです。還元率は基本的に1%となっており、一般的なクレジットカードと比べると高還元といえます。年会費は無料であることから、維持コストを気にせずに使い続けることができる点はメリットといえるでしょう。dポイント加盟店でポイントを使ってショッピングができ、その際には電子マネー「iD」が一体型で付属しているのでワンタッチの決済が可能であることからも、しっかりとポイントを貯めて利用したい人におすすめです。また年会費無料であるにもかかわらず、付帯保険サービスが用意されている点も見逃せません。ドコモユーザーであれば、1枚は持っておくべきカードです。 | |

| 40代 | 女性 正社員 | |

| スマホ料金はポイント 私はドコモのスマホを使ってます。その為ドコモショップで勧誘されてdカードを使い始めました。思ったよりもdカードが使えるところが多いのでポイントがたまりやすいです。私の場合は食材はdカードが使えるスーパーで買っているので毎月かなりポイントが貯まりスマホの使用料金はほとんどポイントで支払う事が出来ています。ドコモ利用者にはメリットがたくさんあります。 | |

| 20代 | 女性 アルバイト・パート | |

| ポイントがすぐたまる あっというまにポイントがたまります。たまったポイントも、いろいろなところでdポイントが使えるのでとても満足しています。年会費がかかっても、ポイントとして還元されるので損なく使うことができます。 | |

| 40代 | 男性 正社員 | |

| 年会費無料は良いです ドコモ利用者には便利なカードだと思います。基本的には年会費無料なので持っているだけでもマイナス面はありません。また、カードの利用頻度が少なくても年会費を取られないし、携帯料金などの支払いに使用すればポイントも貯まります。提携の店舗も多いからポイントを貯めるチャンスも多いし、貯まったポイントを利用出来る店舗も多いから困りません。年会費無料だからポイント還元率が悪いのがネックなだけです。 | |

| 30代 | 女性 正社員 | |

| 使いやすいカード 普段から貯めたdポイントを買い物などで利用する機会が多いため、同じ金額を支払うのであれば少しでもdポイントを貯めようという思いからdカードを使っていますが、キャンペーンなどがない時はそんなにポイント還元率が高い訳ではないと感じているので、満足度は3.5にしました。もう少し還元率が高いと嬉しいのですが、カード自体は使いやすいです。 | |

楽天カードは楽天市場ユーザーにおすすめ

楽天カードの基本情報

| 年会費 | ポイント還元率 | お得な利用シーン |

| 無料 | 1.00%~3.00% | 楽天市場での利用で最大3%ポイント還元! |

| ポイント種類 | 発行スピード | 申込条件 |

| 楽天ポイント | 1週間〜10日程度 | 18歳以上 |

| 追加カード | 付帯保険 | 付帯保険 |

| ETCカード/ 家族カード | 海外旅行傷害保険 | 楽天Edy |

| スマホ決済 | 交換可能マイル | 国際ブランド |

| Apple Pay/ Google Pay | ANA/JAL | Visa/ Mastercard/ AmericanExpress |

- 貯まった楽天ポイントで投資できる

- 楽天市場でお買い物すると還元率が3%

- 4つの国際ブランドから選択可能

- ETCカードの追加発行には費用がかかる

- ポイントには有効期限がある

楽天市場などの楽天サービスの利用が多い方

楽天カードは、楽天市場の利用でポイント還元率3%となり、さらに楽天アプリを経由することで還元率を0.5%上乗せすることができます。

この他5と0の付く日や、楽天イーグルスが勝利した翌日はポイント2倍となるなど楽天グループでの利用に対しさまざまなポイントアップ・プログラムが用意されているため、楽天経済圏の利用が多い方におすすめです。

- 楽天市場:ポイント最大3倍

- 楽天トラベル:ポイント最大2倍

さらに楽天にはSPU(スーパーポイントアップ)というプログラムもあり、楽天市場購入者のうち約80%もの人が利用しています。

これは諸条件をクリアすると上記のポイント還元にプラスして加算されるものになります。例えば、楽天カードで楽天市場を利用するとポイント最大3倍となりますが、楽天銀行で引き落とし設定でプラス0,5倍、楽天証券でポイント投資でプラス0.5倍と合計4倍のポイントアップになります。

このSPUを利用してさらにお得にポイントを貯めましょう。

- 楽天モバイル+4倍:対象サービスを契約

- 楽天トラベル+1倍:対象サービスを月1回5,000円以上ご予約し、対象期間のご利用

- 楽天ブックス+0.5倍:月1回1注文3,000円以上お買い物

- 楽天証券投資信託+0.5倍:当月合計30,000円以上のポイント投資

資産運用の経験をつみたい方

楽天カードを利用することで獲得した楽天ポイントを使って、株式や投資信託を購入することも可能で、本物のお金と同じように資産運用によって増やすことができます。資産運用には元本変動リスクがありますが、ポイント投資ならば損失をポイントに限定することができるため、資産運用を始めたいけどリスクが怖いという方におすすめです。

ポイント投資とは

楽天ポイントを使って、株、投資信託やバイナリーオプションを取引することができるサービスです。

現金を使わずに気軽に投資デビューできます。引用元:楽天カード公式サイト

金融商品の購入もポイントがSPU(スーパーポイントアップ)+0.5倍の対象となります。

年会費無料で海外旅行傷害保険つき

楽天カードとその家族カードは年会費永年無料となっており、使用しなくとも年会費がかかりません。また保険金額最大2,000万円の海外旅行傷害保険が付帯しており、海外旅行などの際のケガや事故といったリスクに無料で備えることができるため、満足度の高いクレジットカードの1枚といえるでしょう。

楽天ポイントは色々なお店で利用可能

楽天カードで貯まる楽天ポイントは1Pにつき1円で使うことができます。

ポイントは楽天市場などのネットショッピングだけでなく、ファミリーマートやマクドナルドなどの数多くの実店舗でも利用することができます。

- なか卯

- ガスト

- ジョナサン

- ファミリーマート

- すき家

- ココカラファイン

- サンドラッグ

ポイント体験談

スマホ代にポイントを充てる方法を知ったので、楽天モバイルに乗り換えました!ポイントは貯まり次第その代金に使い、今まで払っていた高額な費用を大幅に減らせたのでラッキーとしか思えない。(女性、40代)

引用元:楽天カード公式サイト

高速道路料金でも楽天ポイントがたまる

楽天カードでは 楽天ETCカードを同時に申し込むことができます。楽天ETCカードを利用することで高速料金やENEOSでの給油・洗車・オイル交換等でもポイントが貯められるようになります。

楽天ETCカードは550円の年会費が必要ですが、前年度に1回以上利用している場合は翌年度の年会費が無料となる条件付年会費無料となっていますので、車移動が多い方におすすめです。

楽天カードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 年会費無料でポイントが貯まりやすいカードと言えば、やはり楽天カード。100円の利用で1ポイント貯まることから、基本的なポイント還元率は1%と年会費無料のカードの中では高還元率を誇っています。特に楽天経済圏でポイントが貯まりやすいので、日常生活で楽天市場や楽天トラベルなどのサービスを利用しているのであれば、ぜひ持っておきたいカードです。券面をさまざまなデザインから選べる点も魅力の高いポイントといえます。楽天カードを楽天Payに紐づけることで、楽天ポイント加盟店で支払いをするとポイントの3重取りができますので、せっかくのポイントの貯まりやすさをこのように最大限に活かせる使い方をしてみてくださいね。 | |

| 20代 | 女性 正社員 | |

| 色々なポイントたまる 他のクレジットカードも持っていますが、ポイントが貯まりやすいため、楽天カードばかり使っています。クレジットカードとしての機能はもちろんですが、コンビニやドラッグストアでの買い物は、カードと連携しているEdyで支払うことが多いです。クレジット払いに抵抗がある人でも、電子マネーにチャージして支払いができ、ポイントがたまるのでお得に利用できると思います。 | |

| 40代 | 男性 個人事業主 | |

| ポイント還元率が高い このクレジットカードは楽天サービスで使うとよりポイントが貯まる仕組みになっています。楽天市場で良く買い物をしますが、その際に楽天カードで支払うことによって、さらにポイント還元率をアップさせることができるので気に入っています。ポイントをより貯めることができる楽天市場は、楽天カードで支払わないともったいないと思えるくらい使い勝手が良いです。 | |

| 50代 | 男性 専業主婦・主夫 | |

| ポイント還元が最高! 新しくカードを作る時のポイント付与が半端なく高額で、楽天グループのサービスを始めるときも各サービスごとに1000ポイント付与という特典がとても魅力的です。街中のショッピングでもポイント付与してくれる店舗が多く、ネットショッピングでも日々検索をする事でポイント倍率を上げることが出来るところもいいと思います。アンケートやゲーム、検索などでもポイントを貯める | |

| 30代 | 女性 | |

| 幅広く使えます お店での利用で、100円で1ポイントの還元のため、割りと良い方だと感じます。 また、通常の街での利用と、楽天市場、楽天モバイル、楽天証券などを組み合わせていくと、どんどんポイントが貯まりやすくなるのがメリットなんだと感じます。 デメリットとしては、少し高額な買い物をすると、急にカードが使えなくなり、ビックリするのでもう少し利用できなくなる前に連絡が欲しいなと感じます。 | |

イオンカードセレクトはイオン利用でポイント2倍

イオンカードセレクトの基本情報

| 年会費 | ポイント還元率 | お得な利用シーン |

| 無料 | 0.50%~1.00% | イオングループの利用でいつでもポイント2倍! |

| ポイント種類 | 発行スピード | 申込条件 |

| WAON POINT | 最短即日 | 18歳以上 |

| 追加カード | 付帯保険 | 付帯保険 |

| ETCカード/ 家族カード | ショッピング | iD/WAON |

| スマホ決済 | 交換可能マイル | 国際ブランド |

| Apple Pay/ Google Pay | JAL | Visa/ Mastercard/ /JCB |

イオングループの利用が多い方

イオンカードセレクトは、イオングループ内での利用で常にポイント2倍になるほか、毎月20日と30日に実施されるお客様感謝デーではカード利用料金が5%オフとなります。

日常的なお買い物にイオングループの店舗が多い方におすすめのクレジットカードです。

- イオングループの対象店舗でいつでもWAON POINTが2倍

- 毎月20日、30日「お客さん感謝デー」:お買物代金が5%OFF

- 毎月15日「G.G感謝デー」:お買い物代金が5%OFF(※1)

- イオンカードポイントモール:最大10%のポイント還元

- イオンシネマ:チケット1枚1400円(※2)

※1:55歳以上の人に限る

※2:ミニオンズのみ

参照)イオンカード公式サイト

年会費無料でゴールドカードを利用したい方

イオンカードセレクトは年間50万円以上利用するなど一定の基準を満たした場合、イオンゴールドカードにランクアップすることができます。

イオンゴールドカードは年会費無料でありながら、空港ラウンジやイオンラウンジが無料で利用できるほか、国内外の旅行傷害保険が附帯するなど手厚いサービスを受けることができます。低コストでゴールドカードを持ちたい方におすすめです。

- 羽田空港(国内線)

- 成田空港(第2旅客ターミナル)

- 新千歳空港(国内線)

- 伊丹空港(大阪国際空港)

- 福岡空港

- 那覇空港

直近年間カードショッピング50万円以上など、一定の条件を満たしたお客さまに発行しております。年会費無料のゴールドカードで、プレミアムな特典を!

引用元:イオンカード公式サイト

イオン銀行との連携でさらにお得

イオンカードセレクトに入会した場合、利用料金の引き落し口座としてイオン銀行の口座が同時に開設されます。

イオンカードセレクトにはキャッシュカードとしての機能もついており、ATMを手数料無料で利用できたり、給与の振込口座に指定することで毎月WAONポイント10Pプレゼントや普通預金金利が優遇されるなどのメリットがあります。

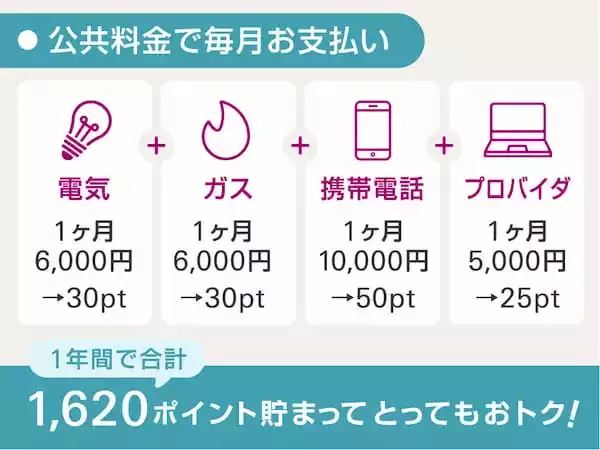

公共料金の支払いでお得にポイント獲得

イオンカードは電気・水道・ガスなどの公共料金のお支払い1件に対して毎月5ポイントの還元を受けることができます。

毎月の支払いをイオンカードにするだけで、お得にポイントを獲得することができます。

イオンカードセレクトのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| イオン銀行のキャッシュカード、イオンカードセレクト、電子マネーWAONの機能が一体化している点が特徴となっています。生活経済圏にイオングループの店舗がありさらにイオン銀行の口座を持っている人なら、ぜひ持っておくべきカードといえます。WAONチャージでもポイントがたまりますし、イオングループでの利用の際にはポイントが2倍になるなど、特典が充実しています。しかも年会費は永年無料となっていますので、維持コストを気にする必要もありません。引き落とし口座の指定がイオン銀行のみとなっている点がデメリットではありますが、複数の口座を持つことに抵抗がなければ、カード申し込みの際に口座を開設するとよいでしょう。 | |

| 40代 | 男性 個人事業主 | |

| 3つの機能が一体化 イオン銀行とイオンカードを使っていると財布がかさばるので、これらの機能が一体化した「イオンカードセレクトは便利です。イオン銀行のキャッシュカードとしても使えますし、イオンカードのクレジットカードとしても使えます。さらにWAON機能も付いているので、1枚で3役の使い方ができるので便利だと思っています。イオンには頻繁に行くのでこのクレジットカードは使い勝手が良いです。 | |

| 20代 | 女性 その他 | |

| 一枚で二つの役割 一枚のカードでクレジットカードとWAONが使えるので、とても便利です。登録をすれば、WAONをクレジットカードからオートチャージにすることもできるので、チャージが不要になります。イオンでは、よくイオンカード限定の割引をしているので、これさえあればお得に買い物をすることも出来ます。一つ不満を言うならば、二百円で一ポイントは少々還元率が低いと思います。 | |

| 20代 | 女性 専業主婦・主夫 | |

| 使いやすい! 年会費、入会費はもちろん無料です。また、審査に通りやすいクレジットカードなので主婦の私でも審査に通りました。イオンでのクレジットカード払いでポイントが10倍になるキャンペーンや5%オフになったりとお得がつまっています。イオンが近くにありよく行かれる人は作ることをおすすめします。ポイントは電子マネーに変換できたり、商品と交換することができます。 | |

| 40代 | 女性 専業主婦・主夫 | |

| ポイントがたまる クレジットカードと電子マネーが一体となっていて、ときめきポイント、WAON POINT、電子マネーWAONポイントをためることができます。年会費は無料なのに、イオンの「お客さま感謝デー(毎月20日、30日)」で買い物代金が5%OFF、「ありが10デー(毎月10日)」でポイント5倍も付与されるのでサブカードにもおすすめの1枚です。 | |

au PAYカードはPontaポイントが貯まる

au PAY カードの基本情報

| 年会費 | ポイント還元率 | お得な利用シーン |

| 無料 | 1.00% | au PAYのチャージ&利用で還元率1.5%に! |

| ポイント種類 | 発行スピード | 申込条件 |

| Pontaポイント | 最短1週間 | 18歳以上 |

| 追加カード | 付帯保険 | 付帯保険 |

| ETCカード/ 家族カード | 海外旅行/ショッピング | – |

| スマホ決済 | 交換可能マイル | 国際ブランド |

| Apple Pay/ Google Pay | – | Visa/ Mastercard |

auグループのサービスを利用している方

au PAY カードは、auでんきを契約し、auじぶん銀行を引き落し口座として設定することで、au携帯の利用料金で貯まるPontaポイントが3ヶ月間最大2倍となるなどの特典があります。

| 毎月の電気料金 | ポイント還元 |

|---|---|

| ~7,999円 | 0.5% |

| 8,000円~ | 1.0% |

貯まったPontaポイントは携帯料金の支払いに使用できるため、auグループのサービスを多く利用している方におすすめのクレジットカードです。

ショッピング保険と盗難補償が付帯

au PAY カードには、ショッピング保険と盗難紛失補償の2つが付帯します。

ショッピング保険では、au PAYカードで年間100万円までの範囲で国内外で購入した商品が、90日以内に破損・盗難・故障した場合に補償を受けることができます。

盗難紛失補償はカードの紛失などにより不正利用された場合、届出日から60日前までにさかのぼって補償してもらえます。

紛失・盗難

カードの紛失・盗難にあった際は、すぐに以下までご連絡ください。また、最寄りの警察署への届け出もお願いいたします。

万一、不正利用された場合でも、紛失・盗難のご連絡を受付けた日から起算して、60日前にさかのぼって補償いたします。引用元:auPAYカード公式サイト

Pontaポイントが貯まる

au PAY カードのポイントはPontaポイントで貯めることができます。

Pontaポイントはクレジットカードの請求額やネットショッピングでの支払いに1P=1円相当で充当することができます。ポイントは最終利用の1年後には失効してしまうので気をつけましょう。

エポスカードはポイントサイトで最大30%還元

エポスカードの基本情報

| 年会費 | ポイント還元率 | お得な利用シーン |

| 無料 | 0.5%~1.25% | 全国10,000店舗以上で、おトクなご優待が満載! |

| ポイント種類 | 発行スピード | 申込条件 |

| エポスポイント | 最短翌日 | 18歳以上 |

| 追加カード | 付帯保険 | 電子マネー |

| ETCカード | 海外旅行( 利用付帯) | 楽天Edy |

| スマホ決済 | 交換可能マイル | 国際ブランド |

| Apple Pay/ Google Pay | ANA/JAL | Visa |

新規入会で2,000ポイントプレゼント

マルイのバーゲンを利用したい方

エポスカードは、マルイ百貨店やマルイウェブチャンネルで年4回行われるエポスカード会員限定のバーゲンセールである「マルコとマルオの7日間」を利用することができます。

期間中はさまざまな商品を10%offで購入することができます。エポスカードは年会費無料のため、マルイ百貨店をよく利用する方におすすめです。

マルイのネット通販、店舗でトクする。

年4回、会員限定「マルコとマルオの7日間」で期間中何度でも10%オフ。

引用元:エポスカード公式サイト

提携店の優待を利用したい方

エポスカードでは、全国1万店舗以上の提携店を優待価格で利用することができる「エポトクプラザ」を運営しています。

エポトクプラザの提携店は、レストラン・居酒屋・カフェ・美容室などで暮らしに密着し利用機会の多いため、エポスカードを賢く利用することで日常のさまざまな支出を抑えることができます。優待を活用し、支出を減らしたい方におすすめのクレジットカードです。

ポイントUPサイト利用で還元率が最大30倍

通常利用では0ポイント還元率が0.5%となるエポスカードですが、ポイントアップサイトの「EPOSポイントUPサイト」を経由し400以上の対象ショップで買い物をすると、ポイント還元率が最大30倍までアップします。

エポスポイントUPサイトには楽天市場などの大手ショッピングサイトも出店しているため、ラインナップに不足を感じることはないでしょう。

- 楽天市場:ポイント2倍

- ヤフーショッピング:ポイント2倍

- Qoo10:ポイント3倍

- JTB:ポイント4~5倍

- ニッセンオンライン:ポイント7倍

- Expedia:ポイント2~10倍

ポイント2~30倍のネットショッピングで賢く貯める。

400以上の人気ショップが集まるポイントアップサイト(たまるマーケット)でのネットショッピングで、ポイントがどんどん貯まる。

引用元:エポスカード公式サイト

カードの支払いや、不正利用への対策も十分

クレジットカードを安心して利用してもらうため、エポスカードには安心・便利なサービスが充実しています。

たとえば大きな買い物のため、利用枠を超えてしまいそうなときは利用限度枠を一時的に増額するサービスや、カード利用時にメールでお知らせが届くサービスなど、悪用や支払い管理が優れています。

- エポスNetから申し込み

- 確認・審査(2~3日程度)

- 結果の連絡

- 利用開始

新規入会で2,000ポイントプレゼント

エポスカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 丸井グループが発行しているクレジットカードで、クレジットカードの中では珍しい縦長のカードとなっています。年会費は永年無料、年4回開催されるマルイのイベント開催中は10%オフで利用することができます。特にそれがセール品であれば、その額からさらに10%オフで購入できる点はお得感満載ですよね。また、この特典はマルイのオンラインショッピングでも利用可能ですので、近くにマルイの店舗がない方でも安心して利用することができます。インターネットで申し込むことで最短即日発行にも対応していますので、興味のある方は是非申し込んでみましょう。 | |

| 40代 | 男性 個人事業主 | |

| 海外旅行保険が付く 年会費が無料になっているにもかからず、海外旅行保険が意外と手厚くなっているところがもっとも気に入っています。しかし通常時のポイント還元率は低いのが残念です。なお、ネット通販サイトを使う際には「たまるマーケット」を経由しています。その理由は、ポイントの還元率が高くなるからです。 | |

| 30代 | 男性 正社員 | |

| 概ね満足です! ランクが上がれば上がるほど、還元率が高くなりお得です。ランクアップには、年間費を払うか、一定額使用するとクレジットカード会社から招待がくる2つの方法があります。ただポイントが使える店舗が限られているのが、少し残念です。私の近所には、マルイがないので実店舗での買い物では中々使用できません。しかし、ネット通販で使用も可能なのでそちらで買い物すればポイントは使用できます。 | |

ライフカードはポイントサイトで最大25%還元

ライフカードの基本情報

| 年会費 | ポイント還元率 | お得な利用シーン |

| 無料 | 0.3%~0.6% | お誕生月のご利用はポイント3倍! |

| ポイント種類 | 発行スピード | 申込条件 |

| LIFEサンクスポイント | 最短2営業日 | 18歳以上 |

| 追加カード | 付帯保険 | 電子マネー |

| ETCカード/家族カード | 海外旅行( 利用付帯) | iD |

| スマホ決済 | 交換可能マイル | 国際ブランド |

| Apple Pay/ Google Pay | ANA | Visa/Mastercard®/JCB |

紳士服・レディースの購入が多い方

ライフカードは、カード利用により「LIFEサンクスポイント」が貯まります。LIFEサンクスポイントは、有効期限が最大5年と比較的長く、貯まったポイントは商品や楽天ポイントなどの他のポイントへの移行、Amazonギフト券などのギフトカードとの交換など数多くの選択肢があります。

なかでもAOYAMAギフトカードは交換レートが高く設定されており、スーツ類の購入が多い方におすすめです。

- dポイント:1サンクスポイント=5dポイント

- ANAマイレージクラブ:1サンクスポイント=2.5ポイント

- Pontaポイント:1サンクスポイント=5Pontaポイント

- 楽天ポイント:1サンクスポイント=3楽天ポイント

ネットショッピングの利用が多い方

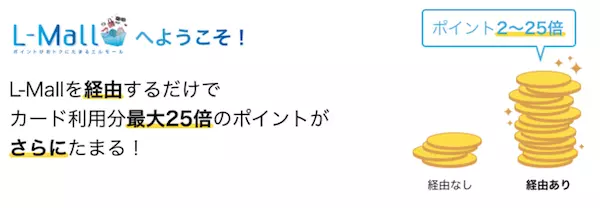

ライフカードは、限定のポイントアップサイトである「L-Mall」を経由しネットショッピングを行うことでポイント還元率を最大25倍にアップすることができます。

L-Mallにはじゃらんやニッセン、楽天市場などさまざまなジャンルのショップが登録しています。普段からネットショッピングの利用が多い人におすすめのクレジットカードです。

- 楽天市場:ポイント2倍

- Yahoo!ショッピング:ポイント2倍

- DHCオンラインショップ:ポイント2倍

- ベルメゾンネット:ポイント2倍

- ノートンストア:25倍

年会費無料で3種類の国際ブランドから選べる

ライフカードは家族カードやETCカードも含め、年会費無料で発行することができます。

加入するカードブランドも、Visa・Mastercard®・JCBの3種類から選べるため現在持っていない国際ブランドを選ぶことでクレジットカードの利用範囲を広げることができます。

利用額に応じてポイント還元率がアップ

ライフカードのポイント還元率は、前年度の利用額に応じて変動するステージプログラムを導入しています。

年間50万円以上の利用でポイント還元率が1.5倍、200万円以上であればポイント還元率が2倍までランクアップするため、支払いを集約するなどしてステージを高めるとより効率的にポイントを貯めることができます。

- レギュラーステージ:ポイント1倍

- スペシャルステージ:ポイント1.5倍

- ロイヤルステージ:ポイント1.8倍

- プレミアムステージ:ポイント2倍

海外旅行・出張時に安心のサポート体制

ライフカードはカードの盗難や紛失による不正利用が補償してもらえるほか、日本語対応の海外アシスタントデスクも備えられています。全て無料で利用することができるため海外旅行・出張時にも安心です。

ライフカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 丸井グループが発行しているクレジットカードで、クレジットカードの中では珍しい縦長のカードとなっています。年会費は永年無料、年4回開催されるマルイのイベント開催中は10%オフで利用することができます。特にそれがセール品であれば、その額からさらに10%オフで購入できる点はお得感満載ですよね。また、この特典はマルイのオンラインショッピングでも利用可能ですので、近くにマルイの店舗がない方でも安心して利用することができます。インターネットで申し込むことで最短即日発行にも対応していますので、興味のある方は是非申し込んでみましょう。 | |

| 40代 | 男性 個人事業主 | |

| 海外旅行保険が付く 年会費が無料になっているにもかからず、海外旅行保険が意外と手厚くなっているところがもっとも気に入っています。しかし通常時のポイント還元率は低いのが残念です。なお、ネット通販サイトを使う際には「たまるマーケット」を経由しています。その理由は、ポイントの還元率が高くなるからです。 | |

| 30代 | 男性 正社員 | |

| 概ね満足です! ランクが上がれば上がるほど、還元率が高くなりお得です。ランクアップには、年間費を払うか、一定額使用するとクレジットカード会社から招待がくる2つの方法があります。ただポイントが使える店舗が限られているのが、少し残念です。私の近所には、マルイがないので実店舗での買い物では中々使用できません。しかし、ネット通販で使用も可能なのでそちらで買い物すればポイントは使用できます。 | |

三菱UFJカードは自動キャッシュバックが便利

三菱UFJカードの基本情報

| 年会費 | ポイント還元率 | お得な利用シーン |

| 永年無料 | 0.5%~5.5% | 入会後3ヶ月はポイント3倍! |

| ポイント種類 | 発行スピード | 申込条件 |

| グローバルポイント | 最短1営業日 ※JCBは最短2営業日、 アメックスは最短3営業日 | 満18歳以上 (高校生を除く) |

| 追加カード | 付帯保険 | 電子マネー |

| ETCカード/家族カード | 海外旅行/ショッピング | QUICPay |

| スマホ決済 | 交換可能マイル | 国際ブランド |

| Apple Pay/ Google Pay | JAL | Visa/Mastercard®/JCB /AmericanExpress |

メインカードをお探しの方

三菱UFJカードは、通常クレジットカードの券面に記載されているカード番号や有効期限などの情報が表示されていません。

これらの情報が漏れてしまうとクレジットカードの不正利用のリスクが高めてしまいます。クレジットカードを使いたいけど不正利用が不安という方におすすめです。

三菱UFJカードの基本還元率は0.5%と決して高くありませんが、入会後3ヵ月はポイント還元率が3倍となるため、大きな買い物はこの優遇期間内に行うことをおすすめします。

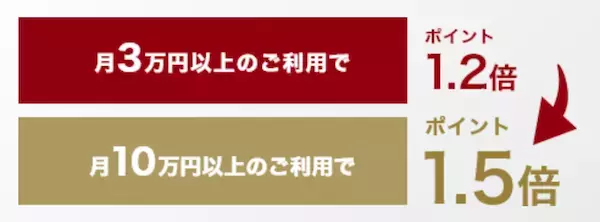

また三菱UFJカードは利用額が月3万円以上ならばポイント還元率が+0,5%、10万円以上ならば+1.5%と毎月の利用額に応じてポイント還元率が変動するため、メインカードとして利用することで高いポイント還元率を維持することができます。

キャンペーンをお得に利用したい方

三菱UFJカードは、新規入会でさまざまなキャンペーンが利用可能となっています。

キャンペーンには最大10,000円相当のポイント進呈などのお得なものが用意されているため、キャンペーンを有効活用したい方におすすめのクレジットカードです。

三菱UFJカードは4種の決済ブランドに対応

三菱UFJカードのカードブランドはVisa、Mastercard®、JCBに加え、アメックスも選択することができます。すでにお持ちのクレジットカードのブランドと被らないように選ぶことができるのは魅力です。

タッチ決済にも対応したクレジットカード

三菱UFJカードのカードブランドをVisaまたはMastercard®、JCBとし、タッチ決済機能の申請を行った場合、クレジットカードを端末にかざすだけで支払いが行えるタッチ決済を利用することができます。

サインや暗証番号といった認証作業が不要となり支払いをスムーズに済ませられるほか、カードを手渡さずにすむため衛生的です。るため、支払いを集約するなどしてステージを高めるとより効率的にポイントを貯めることができます。

不正被害への備えも万全

三菱UFJカードは、万が一カードが不正利用された場合、不正被害を全額補償してくれます。クレジットカードの申し込みが初めての方にも安心のサポート体制です。

三菱UFJカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 株式会社三菱UFJフィナンシャル・グループの子会社である三菱UFJニコスが発行しているクレジットカードで、現在では「三菱UFJカード」に名称が変更されています。初年度の年会費が無料であるほか、年に1度の利用で翌年も年会費が無料となることから、維持コストを気にせず保有できる1枚です。カードデザインはセキュリティ対策を重視したものとなっており、通常では表面に表示されているカード番号や有効期限などが裏面に記載されていますので、店舗で利用する時に読み取られて不正利用される危険性が少ない点が評価されています。また、毎月の利用額に応じて翌月のポイント還元率が変わる点もメリットといえます。実質年会費無料で保有でき、しかも海外旅行保険が付帯しているなどお得な点が満載のカードです。 | |

| 40代 | 男性 個人事業主 | |

| ポイントが貯めやすい クレジットカードの特徴として、毎回の利用金額によってポイントが付くのでなく1ヵ月間の合計金額に対してポイントが付与される点です。ポイントは1000円に対して1ポイントが付きますが、毎回の利用金額だと1000円未満だとポイントが付きません。ですが、このクレジットカードは利用金額の合計金額に対してポイントが付くため、それだけポイントが貯めやすくなっています。これが気に入っています。 | |

| 40代 | 女性 正社員 | |

| 色々な所で使えます。 年会費が毎年無料でお金が掛からなくて良いです。発行にかかった日数は他のカードよりも短く、早く届くので、すぐに使うことが出来るのでとても良いです。貯めることが出来たポイントは毎年手続きをしなければならないのではなく私が何もしないで口座に入れてくれるオートキャッシュバックしてくれます。オートキャッシュバックを試してみるとこのカード以外は使おうとは思わなくなるほど便利です。 | |

ビックカメラSuicaカードは電車通勤の方におすすめ

ビックカメラ Suicaカードの基本情報

| 年会費 | ポイント還元率 | お得な利用シーン |

| 永年無料 | 0.50%~10.00% | ビックカメラでのお買い物で最大11.5%ポイント貯まる! |

| ポイント種類 | 発行スピード | 申込条件 |

| ビックポイント | 最短即日 | 満18歳以上 (高校生を除く) |

| 追加カード | 付帯保険 | 電子マネー |

| ETCカード/家族カード | 海外旅行/国内旅行 | Suica |

| スマホ決済 | 交換可能マイル | 国際ブランド |

| Apple Pay/ Google Pay | JAL | Visa/JCB |

オートチャージ機能で改札も楽々。公共交通機関を使っての通勤・通学でポイントが貯まっていく

公共交通機関を便利に利用したい方

ビックカメラ Suicaカードは、クレジットカードとICカード乗車券の機能を併せ持ったユニークなクレジットカードです。

オートチャージ機能がついており、改札を通る際Suicaの残高が設定額以下になるとクレジットカードから自動的にチャージしてくれるため窓口や精算機に並ぶ必要がありません。通勤・通学などで公共交通機関を利用する方におすすめです。

移動中の事故やケガに備えたい方

ビックカメラ Suicaカードで切符や旅行商品を購入した場合、死亡時最高1,000万円・入院3,000円/日・通院2,000円/日の保障が受けられる国内旅行傷害保険が附帯します。

ビックカメラ Suicaカードは、年1回以上のクレジットカード利用で年会費無料で利用することができるため、低コストで移動時の保険を得ることができます。公共交通機関利用時のケガなどに備えたい方におすすめです。

オートチャージ機能で、電車利用やお買い物をもっと便利に!

もうSuicaの残額を気にする必要はありません!

Suicaと一体化した、実質年会費無料のカード

ビックカメラ Suicaカードは年会費は524円ですが、年1回以上のクレジットカードを利用すれば無料で利用することができます。

Suica払いでポイント還元率大幅アップ

ビックカメラ Suicaカードはビックカメラ・ソフマップ・コジマでの利用で最大11.5%と高いポイント還元率を発揮してくれます。

具体的には、ビックカメラ SuicaカードからSuicaへチャージを行うことでJREポイントが1.5%貯まり、そのチャージしたSuicaでビックカメラの料金を支払うことでビックポイントが10%貯まります。

- ビックカメラ

- コジマ

- ソフマップ

ビックカメラでも、Suicaチャージでも おトクにポイントが貯まる!

ビックカメラ・コジマ・ソフマップでお買い物をする方に嬉しい特典が盛りだくさんのカードです。

ビューカードだから、Suicaもご利用いただけます。

もちろん普段のお買い物やお食事、公共料金のお支払いでもおトクにポイントが貯まります。

2種類のポイントが貯められる!

ビックカメラ SuicaカードではJREポイントとビックポイントの2種類が貯まりますが、どちらか一方のポイントに交換することもできます。

交換したポイントは商品やギフト券などへ交換できるほかに、Suicaにチャージし交通費として充当することも可能です。

ビックカメラSuicaカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| ビックカメラでの利用で基本10%のビックポイント還元があるほか、Suicaへのチャージで1.5%のJREポイント還元が用意されています。年会費は初年度無料で、2年目からの年会費も524円(税込)と格安ですし、年に1度の利用で無料となることから、実質永年無料といってもいいのではないでしょうか。家族カードが作れない点がデメリットといえますが、紛失・盗難時に不正利用されてもビックポイントを年間最大10万ポイントまで保証してもらえることや、実質年会費無料でありながら付帯保険に旅行保険が付加していることからも、通勤でJR東日本をメインで利用される方や、ビックカメラやソフマップ、コジマをよく利用する方であれば、ぜひ持っておきたいカードです。 | |

| 30代 | 女性 正社員 | |

| 使う頻度が少ない 引っ越しの際にこちらのカードを作成しましたが、ファミリーであれば家電も使う頻度なども異なる為役立つと思いますが、引っ越し時に作ってからほとんど買い替えもなく、ポイントはたまりましたがそのあと一回ポイントで空気清浄機を購入してからほとんど使う機会がありません。スイカも搭載されていますが、最寄り駅の関係上別カードで電車に乗るので、年会費だけかかってしまう状態でとてももったいなかったです。 | |

| 40代 | 女性 専業主婦・主夫 | |

| 還元率はとてもお得 電化製品全般に弱いので、ビックカメラさんやコジマさんで実部を見て、丁寧に説明を受けて購入しています。よく使用するので、直ぐに作りました。ビックカメラSuicaカードでSuicaにチャージすると1.5%ポイントが貯まります。ビックカメラでお買い物の時は、チャージしたSuicaで支払うと現金払いと同率の10%ビックポイントが付きます。Suicaも電気屋さんも絶対に使うものなのでとてもお得です!。 | |

Visaカードとは?MastercardやJCB、American Expressなど国際ブランドの違い

クレジットカードには、Visa、Mastercard、JCB、American Expressなどの国際ブランドがあります。

Visaカードは、世界で最も利用されている国際ブランドです。世界の国や地域で利用可能で、加盟店数は約1億店と圧倒的な規模を誇ります。海外旅行にも最適で、多くの国や地域で安心して利用できます。

Mastercard、Visaに次ぐ世界的な国際ブランドです。Mastercardの大きな利点は、コストコで唯一利用できることです。コストコをよく利用する人にとっては、非常に魅力的なブランドと言えるでしょう。

JCBは、日本国内で特化した国際ブランドです。国内での加盟店数が多く、独自のポイントプログラムや優待サービスが充実しています。

American Expressは、ハイステータスなイメージを持つ国際ブランドです。年会費がかかるカードが多いですが、そのぶん、付帯サービスが充実しています。空港ラウンジの利用や、旅行保険の自動付帯など、旅行好きの方におすすめのブランドです。

それぞれのブランドには、利用可能な国や地域、加盟店数、特徴などが異なるため、自分に合ったブランドを選ぶことが重要です。

Visaカード、Mastercard、JCB、American Expressの違い

| カード名 | Visa | Mastercard | JCB | American Express |

| 加盟店舗数 | 約1億店 | 約1億店 | 約4,300万店 | 約8,000万店 |

|---|---|---|---|---|

| 特徴 | ・世界中の加盟店で利用可能。海外旅行にも最適。 ・旅行好き向け、ポイント還元率重視など、ニーズに合ったカードを選べる。 | Visaに次ぐシェア:、世界中で広く利用可能。 ・コストコ利用にはMastercardが必須。 | ・毎週メルマガでイベント情報、アミューズメントパーク優待、海外旅行時のポイント還元率2倍など。 ・空港ラウンジやホテル優待など、独自の特典が充実。 | ・ステータス重視の方におすすめ。付帯サービスが充実。 ・提携により、American ExpressやDiscoverの取扱店でも利用可能。 |

| こんな人に おすすめ | 世界中どこでも安心して利用したい人 | ・コストコユーザー ・Visaのサブカードとして使いたい人 | ・国内利用メインの人 ・イベント情報や優待、海外旅行時のポイント還元率重視の人 | ・ステータス重視の人 ・付帯サービス充実を求める人 |

Visaカードのメリット3つ

Visaカードは、世界約1億の加盟店とオンライン決済に対応しており、日常生活あらゆる場面で活躍する点が最大の魅力です。

海外旅行はもちろん、国内のショッピングや飲食店の支払いなど、幅広い用途で利用できます。

さらに、クレジットカードの種類が豊富な点もVisaカードのメリットです。年会費無料のカードから、旅行保険やショッピング保険が付帯されたカードまで、ライフスタイルに合ったカードを選ぶことができます。

また、マイルが貯まるカードや、ポイント還元率の高いカードなど、お得な特典付きのカードも豊富にそろっています。

具体的に、以下3つのメリットを見ていきましょう。

加盟店が多いので世界中で利用できる

Visaカードのメリットは、全世界に約1億の加盟店があるので世界中で使えることです。

発行枚数は約34億枚以上とシェア率も高く、クレジットカードを利用できる環境が整っている国であれば、まず使えないことはないと言えるでしょう。

参照:VISAファクトシート

また日本国内でも、クレジットカードに対応した店であれば、さまざまな店舗でVisaカードの利用が可能です。

イプソス株式会社が2020年12月に全国約20万人を対象に行った調査では、日本国内でVisaのクレジットカードのシェア率が50.8%を占めていることがわかりました。

参照元:キャッシュレス決済大規模調査の結果を発表、脱クレジットカードが起きている? QRコード決済利用は躍進

日本だけではなく、海外での利用を考えているのであれば、Visaは必ず持っておきたい国際ブランドです。

多種多様なクレジットカードと提携しているので自分に適したカードが見つけやすい

Visaのもう一つのメリットは、多種多様なクレジットカードと提携しているため、自分にぴったりのカードを作りやすい点です。

旅行によく行く人、ポイントをたくさん貯めたい人、ステータスを求める人など、さまざまなニーズに適したクレジットカードを選べます。

それぞれ年会費や付帯サービスが異なるので、自分のライフスタイルやニーズに合ったカードを選びましょう。

決済サービス手段が豊富なので利便性が高い

Visaカードは、世界中の加盟店で利用できるだけでなく、決済サービス手段も豊富なのが魅力です。

現金を持ち歩かなくても、さまざまな方法で支払いが可能なので、利便性と快適性を追求する現代人に最適と言えます。

主な決済サービス手段は以下の通りです。

| 支払い手段 | 内容 |

|---|---|

| クレジットカード | 後払い方式で、翌月にまとめて支払い |

| デビットカード | 預金口座と直接連動しており、利用金額はその場で口座から引き落とされる |

| プリペイドカード | カードにあらかじめチャージした金額のみを利用できる |

| タッチ決済 | カードを端末にタッチするだけで支払いが完了 |

| オンライン決済 | インターネット上で商品を購入する際に、クレジットカードなどの情報を入力して支払いが完了 |

これらのサービスを組み合わせることで、さまざまなシーンに合わせた最適な支払い方法を選ぶことができます。

たとえば、日常的な買い物にはタッチ決済、高額な買い物にはクレジットカード、海外旅行にはデビットカードといった使い分けが可能です。

Visaカードの申し込み方法

ここでは、Visaカードの申し込み手順を三井住友カード(NL)を例に見ていきましょう。

まずは、こちらのボタンから三井住友カード公式サイトに移動します。

公式サイトの「今すぐ申し込む」をクリック。

すると、「通常発行でお申し込み」と「即時発行でお申し込み」という画面が出てくるので、どちらかを選択。(今回は「即時発行でお申し込み」を選択しています。)

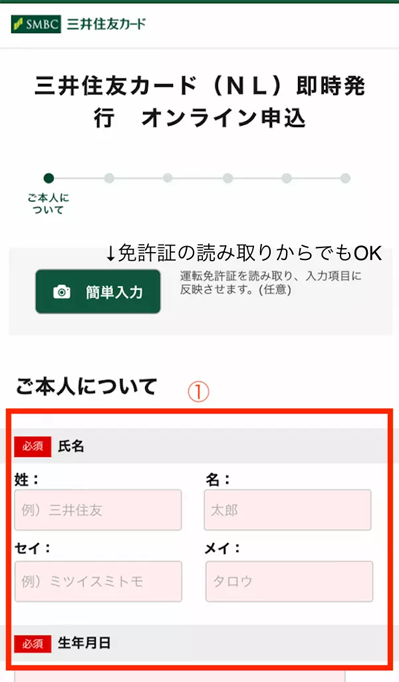

①こちらの画面で「ご本人について」の項目である、名前や生年月日、電話番号などを入力していきます。また、画像中部の「簡単入力」で運転免許証を読み込み入力に反映させることもできます。

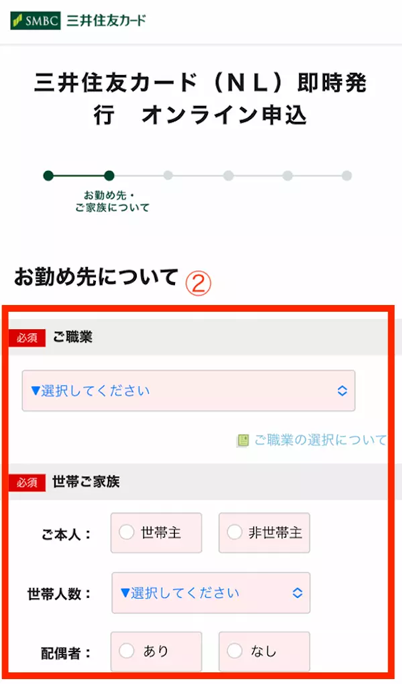

②次のページでは、「お勤め先・ご家族について」の情報を入力します。

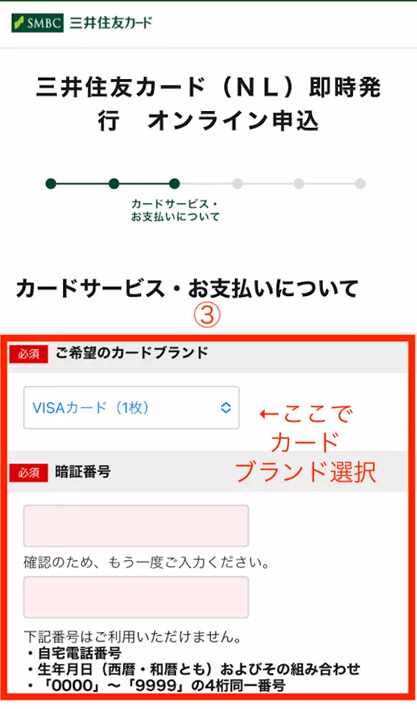

③次のページでは、「カードサービス・お支払いについて」を入力します。

ここで、カードブランドを選択できるので「Visaカード」にチェックしましょう。

暗証番号を設定し、「ご利用代金支払い口座」まで入力が終わりましたら次のページへ。

最後は入力内容の確認ですので、間違いがないか今一度確認しましょう。万が一不備があったら、審査に通らないという可能性もあるので注意が必要です。

Visaカードに関するよくある質問

Visaカードに関する質問を徹底解説します。どの国際ブランドのカードを作ろうか迷っている人は必読です。

- おすすめ クレジットカード おすすめの28枚の還元率や基本スペックを比較

- おすすめ ゴールドカードおすすめ16選!選び方をライフスタイル別に紹介

- おすすめ ポイント還元率が高いクレジットカードおすすめランキング23選!最強のカードはこれ

- おすすめ 即日発行できるクレジットカード12選!審査後すぐに使う方法も紹介

- おすすめ 学生向けクレジットカードおすすめ10選!大学生でも作れる最強カードを探せ

- おすすめ 年会費無料のゴールドカードおすすめ13選!永年無料や年会費が安いカードを徹底比較

- おすすめ 法人カード おすすめ5枚を比較!個人事業主・副業に便利なクレジットカード

- おすすめ クレジットカード キャンペーンを実施中の21枚

- おすすめ かわいいクレジットカード9枚のメリットや審査を比較

- おすすめ 映画がお得になるおすすめクレジットカード9枚の特徴や審査を詳しく解説

- おすすめ アメックスのクレジットカード13枚の特徴・ポイント還元率を徹底比較

- おすすめ VISAとJCBカードどっちがおすすめ?違いを徹底比較!

- おすすめ マスターカードとJCBカードどっちがおすすめ?違いを徹底比較!

- おすすめ VISAとマスターカードどっちがおすすめ?違いを徹底比較!

- おすすめ アメックス マイルの貯め方やポイント還元率を徹底比較

- おすすめ マスターカード おすすめを比較