「クレジットカードを使ってお得にポイントを貯めたい」

そう思っても、どのカードが還元率が高いのか分からない人も多いでしょう。

還元率が高いクレジットカードとは、一般的に通常ポイント還元率が1.0%を超えているカードのことを指します。

しかし、還元率が高いクレジットカードには年会費がかかるものもあり、”通常”のポイント還元率だけでカードを選ぶと、かえって損することもあります。

そこで本記事では、クレジットカードのイマドキ!編集部が数あるクレジットカードの中から、還元率が高いカードを厳選。おすすめの23枚をランキング形式で紹介します。

なかでも普段使いで効率よくポイントを貯めたい人は、ランキング上位3枚のクレジットカードを選ぶとよいでしょう。

| ランキング | 1位 | 2位 | 3位 |

|---|---|---|---|

| クレジットカード |  |  |  |

| カード名 | JCB カード W | 三井住友カード(NL) | JCB CARD W plus L |

| ポイント還元率 | 1.0〜10.5%(※1) | 0.5〜7.0%(※3) | 1.0〜10.5%(※1) |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 発行スピード | 最短5分(※2) | 最短10秒(※4) | 最短5分(※2) |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピングガード保険(免責1事故1万円、海外利用のみ、購入日から90日間補償) | 海外旅行傷害保険(利用付帯) | ・海外旅行保険(利用付帯) ・ショッピングガード保険(免責1事故1万円、海外利用のみ、購入日から90日間補償) |

| 申し込み | 公式サイト | 公式サイト | 公式サイト |

※1:還元率は交換商品により異なります。

※2:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

※3 ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4:即時発行ができない場合があります。

これらのクレジットカードは、対象のお店で利用することで最大7.0〜10.0%のポイント還元を受けられます。また、年会費は永年無料であるため、金銭的負担なくポイントをお得に貯められます。

ポイントがたくさん貯まるお得なカードを探している人は、この記事を読めば、高還元率のクレジットカードを発見でき、結果、自分にとって最強のカードが見つかります。

注意点やポイントを貯めるコツも分かりやすく解説しているので参考にしてください。

還元率が高いクレジットカードの選び方

還元率が高いクレジットカードを選びたいなら、通常のポイント還元率はもちろん、自分のライフスタイルに合わせてお得にポイントが貯まるカードを選ぶようにしましょう。

しかし、クレジットカードには様々な種類があり、どれを選べばいいのか迷ってしまう人も多いのではないでしょうか。

そこで、自分に合った高還元率クレジットカードを選ぶための5つの秘訣を詳しく解説します。

通常のポイント還元率が1%以上のものを選ぶ

還元率の高いクレジットカードを選ぶには、まず通常のポイント還元率が1%以上のものを選ぶことが基本です。

通常ポイント還元率とは、特定の店舗やサービスに限らず、加盟店での通常利用での還元率を指し、日々の買い物や公共料金の支払いなどでポイント還元を受けられます。

通常ポイント還元率の差は、一見小さな差に思えるかもしれませんが、そのカードで獲得できるポイント数に直結します。

たとえば、月間10万円利用した場合、0.5%還元のカードと1%還元のカードでは、獲得ポイントが500ポイントも差が出ます(下表)。

還元率の違いによる獲得ポイントの差

| 通常ポイント還元率 | 獲得できるポイント |

|---|---|

| 還元率0.5% | 500円相当 |

| 還元率0.75% | 750円相当 |

| 還元率1.0% | 1,000円相当 |

このように、通常ポイント還元率が1%に上がるだけで、獲得ポイントが2倍になります。

日々の利用でポイントを効率よく貯めるためには、常に1%以上の還元率が適用されるカードを選ぶようにしましょう。

よく利用する店舗やサービスで使うと還元率が高くなるカードを選ぶ

ポイントを効率的に貯めるには、自分がよく利用する店舗やサービスで還元率が高くなるクレジットカードを選ぶことも重要です。

多くのクレジットカードでは、特定の店舗やサービスでの利用でポイント還元率がアップする特典が用意されています。

代表的なポイントアップ先の例としては、以下のようなものがあげられます。

- コンビニエンスストア

- スーパー

- ガソリンスタンド

- 飲食店

- カフェ

- ECサイト

たとえば、特定のコンビニエンスストアをよく利用する人は、そのコンビニでの利用でポイント還元率がアップするカードを選ぶことで、ポイントを効率的に貯めることができます。

自分がよく使う経済圏やモバイル会社のカードを選ぶ

ポイントをより効率的に貯めたい人は、自分がよく使う経済圏や、契約しているモバイル会社のクレジットカードを選びましょう。

経済圏とは、共通ポイントで連携する企業の輪を指し、「ポイント経済圏」とも呼ばれています。

代表的なポイント経済圏は以下の5つです。

- 楽天

- PayPay

- ドコモ

- au

- イオン

たとえば、楽天市場をよく利用する人は、楽天ポイントが貯まる楽天カードを選ぶことで、楽天市場での買い物はもちろん、楽天トラベルでの旅行予約や楽天ブックスでの書籍購入など、楽天グループの幅広いサービスでポイントを効率的に貯めることができます。

同様に、ドコモユーザーであればdポイントが貯まるdカード、auユーザーであればPontaポイントが貯まるau PAY カードを選ぶことで、毎月の携帯料金支払いに加え、au PAYでの支払いやPonta提携店での利用でポイントを貯めることができます。

このように、自分の利用する経済圏のカードを選べば、各サービスの利用で貯まるポイントを一元化することができ、ポイントをより効率的に貯め、お得に利用できます。

もし、どの経済圏を利用するか迷っている場合は、自分の契約しているモバイル会社のカードを選ぶのも良いでしょう。

多くのモバイル会社は独自のポイント経済圏を構築しており、携帯料金支払いや関連サービス利用でポイントを貯めることができます。

ポイントを二重取りできるカードを選ぶ

よりお得にポイントを貯めたい人は、ポイントを二重取りできるカードを選びましょう。

ポイント二重取りとは、クレジットカード決済ともう一つの決済手段を組み合わせることで、2つのポイントを獲得できる仕組みです。

具体的には、以下のような組み合わせが挙げられます。

ポイント二重取りの組み合わせの例

| 二重取りの方法 | 獲得できる2つのポイント | 例 |

|---|---|---|

| クレジットカード決済時にポイントカードを提示 | ・クレジットカードのポイント ・ポイントカードのポイント | 楽天カードでの決済時に楽天ポイントカードの提示 (楽天カード利用1%と、楽天ポイントカード提示1%で合計2%還元) |

| 電子マネーやプリペイドカードのクレジットカードチャージ | ・クレジットカードのポイント ・電子マネー、プリペイドカードの利用ポイント | イオンカードセレクトで電子マネーWAONをオートチャージして利用 (オートチャージ0.5%と、クレジットカード利用0.5%で合計1%還元) |

| キャッシュレス決済の支払い方法をクレジットカードに設定 | ・クレジットカードのポイント ・キャッシュレス決済の利用ポイント | dカードをd払いの決済方法に設定して利用 (d払い設定0.5%と、カード利用1%で合計1.5%還元) |

このように、ポイント二重取りを活用することで、同じ利用で2倍のポイントを獲得することができ、よりお得にポイントを貯めることができます。

ポイント獲得キャンペーンを実施しているカードを選ぶ

大量のポイントを一気に獲得したい人は、ポイント獲得キャンペーンを実施しているカードを選びましょう。

クレジットカード会社では、新規顧客獲得や利用促進のため、さまざまなポイント特典キャンペーンを実施しています。これらのキャンペーンを活用すれば、大量のポイントを一気に獲得できるチャンスを掴むことができます。

代表的なポイント特典キャンペーンは以下の通りです。

代表的なポイント特典キャンペーン

| キャンペーン例 | 内容 |

|---|---|

| 入会キャンペーン | ・新規入会でポイントプレゼント ・利用金額に応じてポイントプレゼント |

| 期間限定ポイントアップキャンペーン | 特定の店舗やサービスでの利用でポイント還元率がアップ |

| ポイント還元率アップキャンペーン | 期間中、通常のポイント還元率がアップ |

| ポイントプレゼントキャンペーン | 特定の条件を満たすとポイントをプレゼント |

| 抽選でポイントプレゼントキャンペーン | 抽選で高額ポイントが当たる |

ただし、キャンペーンでカードを選ぶ際には、ポイント獲得の条件をよく確認しておく必要があります。高額ポイントがもらえる入会キャンペーンでも、達成条件が厳しすぎると結局ポイントを獲得できない可能性があります。

そのため、キャンペーン内容をよく理解し、自分に達成できる条件かどうか確認してから申し込むようにしましょう。

還元率が高いクレジットカードおすすめランキング23選

膨大な種類のクレジットカードの中から、自分にぴったりの高還元率カードを見つけるのは大変ですよね。

そこでクレジットカードのイマドキ!編集部では、特におすすめの高還元率クレジットカード23選を紹介します。

年会費無料で通常ポイント還元率1%のカードから、特定の条件でさらに還元率がアップするカードまで、幅広くピックアップしました。

毎日の買い物でコツコツポイントを貯めたい人、旅行やグルメをもっとお得に楽しみたい人など、それぞれのニーズに合ったカードをランキング形式で分かりやすく解説します。

自分にぴったりの高還元率カードを見つけて、賢くポイントを貯めましょう。

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | 11位 | 12位 | 13位 | 14位 | 15位 | 16位 | 17位 | 18位 | 19位 | 20位 | 21位 | 22位 | 23位 |

JCBカードW カードを申し込む | 三井住友カード(NL) カードを申し込む | JCB CARD W plus L カードを申し込む | 三井住友カード プラチナプリファード カードを申し込む | dカード カードを申し込む | 三井住友カードゴールド(NL) カードを申し込む | リクルートカード カードを申し込む | 楽天カード カードを申し込む | ライフカード カードを申し込む | ANA JCB一般カード カードを申し込む | イオンカードセレクト カードを申し込む | au PAYカード カードを申し込む | dカード GOLD カードを申し込む | VIASOカード カードを申し込む | JCB プラチナ カードを申し込む | 楽天ゴールドカード カードを申し込む | セブンカード・プラス 詳しく見る | アメリカン・エキスプレス®・グリーン・カード カードを申し込む | bitFlyer Credit Card カードを申し込む | セゾンパール・アメリカン・エキスプレス®・カード カードを申し込む | エポスカード カードを申し込む | ビックカメラSuicaカード カードを申し込む | PayPayカード カードを申し込む | |

| 基本還元率 | ◎ 1.0% | ○ 0.5% | ◎ 1.0% | ◎ 1.0% | ◎ 1.0% | ○ 0.5% | ◎ 1.2% | ◎ 1.0% | △ 0.5% | ◎ 1.0% | ○ 0.5% | ◎ 1.0% | ◎ 1.0% | ○ 0.5% | △ 0.5% | ◎ 1.0% | ○ 0.5% | ○ 0.5% | ○ 0.5% | ○ 0.5% | ○ 0.5% | ○ 1.0% | ◎ 1.0% |

| 還元率最高 | ◎ 10.5%(※1) | ◎ 7%(※2) | ◎ 10.5%(※1) | ◎ 10.0% | ○ 7.0% | ◎ 7.0%(※2) | ○ 4.2% | ○ 3.0% | ○ 12.5% | ○ 2.0%(※1) | ○ 1.0% | ○ 7.0% | ◎ 10.0% | ○ 12.5% | ○ 10.0%(※1) | ○ 4.0% | ○ 1.0% | ○ 1.0% | ○ – | ○ 2.0% (※4) | ○ 15.0% | ◎ 11.5% | ○ 5.0% |

| 最高還元率の条件 | JCBオリジナルシリーズパートナーでポイント21倍対象店舗でお買い物 | 対象コンビニおよびマクドナルドでスマホのタッチ決済 | JCBオリジナルシリーズパートナーでポイント21倍対象店舗でお買い物 | プリファードストアでポイント+9%還元対象店舗の利用 | Starbucks eGiftのチャージで7% | 対象コンビニおよびマクドナルドでスマホのタッチ決済利用 | ポンパレモールで買い物で全品4.2%還元 | 楽天市場で楽天カードを用いるとどの商品もポイント3.00% | L-Mall経由でポイント25倍対象店舗でお買い物 | ANAのカードマイル提携店などを利用 | WAONにチャージ後WAONでお支払い | au PAY マーケットでのお買い物で合計最大7%の還元率 | docomo利用料金をdカードで支払い(※3) | POINT名人.comを経由して買い物 | JCBオリジナルシリーズパートナーでポイント20倍対象店舗でお買い物 | 誕生月に楽天市場、楽天ブックスで買い物 | セブン、イトーヨーカドーなどの対象店舗でお買物 | メンバーシップ・リワード・プラスに登録してANAマイルと交換 | – | QUICPayを使った決済でどこでも2%還元 | EPOSポイントUPサイト経由の買い物で、どの店舗でもポイント1%以上 | ビックカメラSuicaカードでSuicaにチャージした電子マネーでビックカメラの買い物 | LOHACOおよびYahoo!ショッピングにてお買い物 |

| ポイント種類 | Oki Dokiポイント | Vポイント | Oki Dokiポイント | Vポイント | dポイント | Vポイント | リクルートポイント | 楽天ポイント | LIFEサンクスポイント | Oki Dokiポイント | WAON POINT | Pontaポイント | dポイント | VIASOポイント | Oki Dokiポイント | 楽天ポイント | nanacoポイント | メンバーシップ・リワード | とっておきポイント | セゾン永久不滅ポイント | エポスポイント | ビックポイント/JRE POINT | PayPayポイント |

| 詳細 | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 解説に移動 詳しく見る | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト | 詳しく見る 公式サイト |

※このランキングは口コミや公式サイトの情報をもとに弊社が独自に判断をしております。

→ランキングの根拠についてはこちら

※1:還元率は交換商品により異なります。

※2 ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3:ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。

※4 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

JCB カード W 最高還元率10.5%!コスパ最強でポイントがよく貯まるクレジットカード

JCBカードWの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~10.5%(※1) |

| ポイント名 | Oki Dokiポイント |

| 発行スピード | 最短5分(※2) |

| 追加カード | ETCカード 家族カード |

| 電子マネー | QUICPay |

| 国際ブランド | JCB |

| 申込条件 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある人。または高校生を除く18歳以上39歳以下で学生の人。 一部、お申し込みになれない学校があります。 |

| 付帯保険 | ・海外旅行(利用付帯) ・ショッピング(免責1事故1万円、海外利用のみ、購入日から90日間補償) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイマイル |

※1:還元率は交換商品により異なります。

※2:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

コスパ重視でカードを選ぶ人

JCB カード Wは常時1.0%の高還元率で、コンビニなど幅広いジャンルのお店でキャンペーンを実施しているため、普段使いにもってこいのクレジットカードです。

JCBオリジナルシリーズというJCBの提携先の優待店には、Amazonやセブンイレブン、スターバックスなど多くのサービスがあり、これらの店舗での利用に対しては通常の還元率よりも高いポイント還元率が適用されます。

- セブンイレブン:ポイント3倍

- ビックカメラ:ポイント2倍

- スターバックス:ポイント10倍

- サンマルクカフェ:ポイント2倍

- 日本レンタカー:ポイント6倍

- 成城石井:ポイント2倍

また、JCBカードのポイントアップサイトであるOkiDokiランドを経由してショッピングや旅行予約をすると最大20倍のポイントがたまります。

- amazon:ポイント2~9倍

- 楽天市場:ポイント2倍

- ヤフーショッピング:ポイント2倍

- agoda:ポイント7倍

- エクスペディア:ポイント9倍

- ベルメゾンネット:ポイント2倍

- 成城石井:ポイント6倍

- ウイルスバスター:ポイント20倍

- ノートンストア:ポイント20倍

39歳以下なら持っておきたい

JCB カード Wは18〜39歳限定のクレジットカードです。年会費が永年無料で常時ポイントが2倍という魅力が盛り沢山のカードですが、40歳を超えると申し込みができません。

ポイント還元率が常時1.0%相当

JCB カード Wはポイントが常に1.0%もらえます。JCBの通常カードの還元率は0.5%なので、常にポイントが2倍もらえ、非常にお得です。

JCB カード Wは、例えば1年間で50万円の利用があった場合、下記のような差が出ます。

| JCB CARD W | 通常のJCBカード |

|---|---|

| 5,000ポイント | 2,500ポイント |

パートナー店を利用すると最大21倍

JCBには「オリジナルシリーズパートナー」というパートナー店があります。スターバックスやモスバーガー、セブンイレブンといった店舗が含まれ、これらの店舗でJCB カード Wを利用するとポイントが最大で21倍にもなります。

年会費は永年無料

これだけポイントを貯めやすいJCB カード Wですが、年会費は永年無料です。

JCBの一般カードのように初年度だけ無料、インターネット入会という条件を満たせば無料といったものではなく、年会費がずっと無料になるのが嬉しいところです。

普段あまりクレジットカードを利用しない人でも無駄なコストをかけずに利用することができます。

JCB Card Wのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| Web入会で18~39歳しか作れないという年齢制限のあるカードですが、40歳以降も継続して保有することは可能です。JCB カードWの特徴は、とにかくポイントが貯めやすいこと。スターバックスの利用で10倍、Amazonでは7倍など、日常生活のさまざまなシーンで貯めることができます。特にAmazonの利用では定期的にポイントアップキャンペーンを行っていることから、Amazonの利用が多い人であれば、持っておいて損はないでしょう。年会費が無料であるにもかかわらず、高ポイント還元率であり、公共料金の支払いの際でも一般の2倍である1%のポイント還元を受けることができますので、該当する年齢の人は是非申し込むことをおすすめします。 | |

| 30代 | 女性 アルバイト・パート | |

| 使いやすく良いです JCBカードwはJCBプロパーカードの中では1%とポイントを貯めやすいカードなのですが、1000円ごとにしかポイントが付与されないため100円につき1ポイントがたまるクレジットカードと比べるとポイントバック率がどうしても悪くなってしまいます(月に999円しか使わなかったらポイントは0、セブンイレブン等のポイントアップ店はこの限りではない)。 | |

| 20代 | 女性 | |

| クレジットカードの心配点、年会費などがすべて0円です。 クレジットカードといえば「入会費1200円、年会費15000円! その代わりに旅行に行くときにサービスが付きます!」など人によっては求めてもいないサービスを提供し、多額の金額を請求するなどのイメージを持っている人がいるかもしれません。しかし「JCB CARD W(W plus L)」は入会費、年会費ともに永年無料で使用ができ、さらにほかのクレジットカードと全く変わらず、コンビニやスーパーでのご利用もでき、初めて持つカードとして非常に最適です。 | |

| 20代 | 女性 | |

| 上限金額が低いです。 基本上限金額は100万円であり、買い物などを行うショッピング(一括、分割、ボーナスすべて)とキャッシング(お金を借りる行為)の合計額となっています。 例えば、治療費で50万円を借りた場合、ショッピング可能額は合計50万円となります。ショッピングは一括などで支払っている場合には、支払った瞬間に上限額は支払金額を減額した額になるので問題ありませんが、大きな買い物などボーナス払いなどで大きな買い物をしたときにはボーナスまで50万円から金額を引いたぶんしか利用できません。 | |

三井住友カード(NL)タッチ決済で最大7%のポイント還元!コンビニやネットモールがお得に

三井住友カード(NL)の基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~7%(※1) |

| ポイント名 | Vポイント |

| 発行スピード | 最短10秒(※2) |

| 追加カード | ETCカード 家族カード |

| 電子マネー | iD(専用)/PiTaPa/WAON |

| 国際ブランド | Visa/Mastercard® |

| 付帯保険 | 海外旅行傷害保険 |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

※1 ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2:即時発行ができない場合があります。

対象コンビニ・飲食店をよく利用する人

三井住友カード (NL)は、セブンイレブン、ローソン、マクドナルドなどをよく利用する人に最適といえます。

| 通常還元率 | 0.5% |

|---|---|

| 対象コンビニ・飲食店 利用時にスマホのタッチ決済 | 最大7%※ |

上記の店舗でスマホのタッチ決済を用いて支払いを行うと最大7%のポイント還元(※)を受けることができます。

対象となるのはスマホのVisaのタッチ決済やMastercard®タッチ決済です。

※ ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

工夫してポイントアップを楽しみたい人

三井住友カード (NL)は、ポイントの貯蓄を重視したい人におすすめです。

ポイントUPモールという会員向けのポイントアップサイトを利用すると最大で20倍ものポイント還元があるからです。

ポイントUPモールにはAmazonや楽天、Yahoo!ショッピングなどおなじみのショッピングサイトも含まれているので、各サイトの使い勝手はそのままに、ポイントがざくざく貯まります。

- 楽天市場:+0.5%還元

- Yahoo!ショッピング:+0.5%還元

- ジーユーオンラインストア:+0.5%還元

- ノートンストア:+9.5%還元

ナンバーレスで万全のセキュリティ

三井住友カード(NL)はカード券面にナンバーがないナンバーレスカードです。

券面にカード番号などの情報がないので盗み見による不正利用の被害を未然に防ぎます。

カード番号はVpassという三井住友カードの専用アプリで管理されます。登録情報や明細などは全てこのVpassで確認することができます。

最短10秒(※)の超速カード発行

三井住友カード(NL)はカード番号の発行までの時間が最短10秒(※)という超速クレジットカードです。

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

申し込みをして審査を完了すれば最短で10秒でカード番号が発行されるので、アプリでカード番号を確認、その場でオンラインショッピングなどに利用可能です。

三井住友カード(NL)と他の発行までが早いカードを比較してみましょう。

| 三井住友カード(NL) | セゾンパール・アメリカン・エキスプレス®・カード | |

|---|---|---|

| 発行までの時間 | 最短10秒(※1) ※デジタルカード | 最短5分 ※デジタルカード |

| カード郵送までの時間 | 最短翌日郵送 | 最短3営業日郵送 |

※1最短10秒発行受付時間:24時間

※1即時発行ができない場合があります。

年会費は永年無料で安心

三井住友カード(NL)は安心の年会費永年無料です。

従来の三井住友カードと基本的なスペックはほとんど変わらず、コストをかけずに利用できます。

三井住友カード(NL)の専門家レビュー

| トータルマネー コンサルタント 新井智美 |

| デジタルカードであるナンバーレスカードで、申し込みから最短10秒で発行できる点が魅力の三井住友カード。特徴は、コンビニエンスストアやマクドナルドでタッチ決済を利用すれば、5%のポイントがもらえることです。もちろんナンバーレスカードならではの不正利用に対する安心を得られることも特徴です。年会費も永年無料なので、セブンイレブン・ローソンなどやマクドナルドでの利用が多く、タッチ決済に慣れている人であれば、持っておいて損はないクレジットカードと言えます。 | |

| 40代 | 男性 個人事業主 | |

| セキュリティが高い 2021年2月に登場した、完全ナンバーレスのクレジットカードです。最近ではセキュリティ対策として表面ではなく、裏面にカードの情報を掲載するカードが増えていますが、このカードは裏面にも情報が記載されていないため、スマートフォンで「Vpassアプリ」をダウンロードすることで、カード番号や有効期限などのカードの情報を確認するシステムとなっています。年会費は永年無料となっており、家族カードも永年無料で利用することができます。付帯保険は、最高2,000万円の海外旅行傷害保険のみで、ショッピング保険は付帯されていません。Vポイントの優待サイトである「ポイントUPモール」を経由して買い物をすると、ポイントが2~20倍などといった優遇を受けることができますので、ぜひ活用してみましょう。 | |

| 30代 | 男性 個人事業主 | |

| ポイントの高さ。 まず、最初に注目したいのはナンバーレスであることの安心感です。これによって、クレジットカードを利用されたとしても、番号を見せることなく決済できるのが強みです。それともう一つが、ポイントの高さで、初年度100万円さえクリアすれば、翌年間からは年間手数料が永年無料になり、またそれ以降、毎年10000ポイントが加算されるので、大変満足しています。 | |

| 40代 | 男性 | |

| 最短10秒で発行可能 三井住友カード(NL)はインターネットから最短10秒で発行可能なカードです。 発行後にアプリでカード番号を確認できるため、カードの到着を待たずインターネットショッピングなどを利用することができます。三井住友カード(NL)の即時発行サービスは、急いでカードを使いたい人におすすめの方法となっています。 インターネットで即時発行した場合、現物は後日、自宅に届きます。 | |

\新規入会&条件達成で最大21,600円相当プレゼント/

期間:2025/10/1~2026/1/6

JCB CARD W plus Lはコスメや美容など女性向け特典が満載!

JCB CARD W plus Lの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~10.5%(※1) |

| ポイント名 | Oki Dokiポイント |

| 発行スピード | 最短5分(※2) |

| 追加カード | ETCカード 家族カード |

| 電子マネー | QUICPay |

| 国際ブランド | JCB |

| 申込条件 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある人。または高校生を除く18歳以上39歳以下で学生の人。 一部、お申し込みになれない学校があります。 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピング(免責1事故1万円、海外利用のみ、購入日から90日間補償) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイマイル |

※1:還元率は交換商品により異なります。

※2:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

新規入会&条件達成で

\ 最大29,000円キャッシュバック中!/

キャンペーン期間:2025年10月1日(水)~2026年1月12日(月)

女性でポイント重視派の人

JCBカード W plus Lは女性目線で設計されたクレジットカードなので、すべての女性におすすめできます。

ポイントはJCBの一般カードの2倍もらえるのでお得であることはもちろん、コスメの定期便の割引など女性に嬉しい優待が利用できます。

- LINDAの日はルーレットであたりが出ると2,000円分のJCBギフトカードをプレゼント

- @cosmeの定期便が初月のみ1,650円(税込)→550円(税込)

ポイントを貯めることを重視している女性におすすめです。

年会費は無料でも本格カードを求める人

JCBカード W plusLは年会費が永年無料です。

年会費が無料の場合、「性能」がイマイチでポイントが貯めづらいこともあります。

しかし、JCBカード W plusLはポイントバック率が1%あり、利用付帯で最高2,000万円の海外旅行保険が付帯するなどクレジットカードで必要な機能を備えています。

新規入会&条件達成で

\ 最大29,000円キャッシュバック中!/

キャンペーン期間:2025年10月1日(水)~2026年1月12日(月)

女性に嬉しいLINDAの日

毎月10日と30日の「LINDAの日」には、ルーレットによる抽選イベントがあります。

当選するとJCBギフトカード2,000円分がもらえるので、JCBカード W plusLを持っている女性会員の人はもれなくチャレンジしましょう。

コストがかからない

JCBカード W plus LはJCBカードWと同様に年会費は永年無料です。

さらに年会費が無料でありながら、JCBの優待店でポイントが最大21倍になります。

- スターバックス:ポイント10倍

- セブン-イレブン:ポイント3倍

- Amazon:ポイント3倍

- メルカリ:ポイント2倍

- ドミノピザ:ポイント2倍

- ビックカメラ:ポイント2倍

- 成城石井:ポイント2倍

- ウェルシア・ハックドラック:ポイント2倍

- Timesパーキング:ポイント2倍

中には事前に登録が必要な店舗もありますので、MyJCBから登録しておきましょう。

JCB CARD W plus Lの専門家レビュー

| トータルマネー コンサルタント 新井智美 |

| JCB カードWに女性向けの特典を充実させたカードがJCBカードW plusLです。女性向けのクレジットカードですが、男性でも申し込むことが可能です。女性向けの特典には、美容に関する付帯サービスや毎月の「LINDAの日」(10日・30日)には、2,000円分のJCBギフトカードが抽選で当たるルーレットが引ける企画が用意されています。また、女性向けであることから、カードの券面もピンクを基調とした女性らしいものになっている点も注目したいところです。安い保険料で女性疾病保険に加入できるサービスも用意されていますので、JCBカードWを考えている女性であれば、plusLの加入を考えてみてはいかがでしょうか。 | |

| 50代 | 女性 契約社員 | |

| ポイントたまりやすい メガバンクのクレジットカードでJCBを知りました。作るにあたりポイントが溜まり、お得感があり、とても使いやすいというメリットを感じました。このカードで買い物するとなぜか他のクレジットカードよりはお得なように感じました。ネームバリューもかなりあるし、JCBと聞けば信用性あると思います。だから私はこのカードが大事に思っています。 | |

| 20代 | 女性 正社員 | |

| とても女性向け まず、カードのデザインがとてもかわいらしく、持っているとうれしくなることが挙げられます。 また、ポイントも貯めやすく、従来のJCBカードよりも2倍ポイントが付くのは、大きなメリットと言えるのではないでしょうか。 女性向けのサービスの充実も充実しており、化粧品などの美容品を購入するとポイントがどんどん貯まりますし、優待券も展開されています。 女性特有の疾病に対する保険が揃っているのも特色です。 | |

| 30代 | 女性 | |

| 審査も通りやすくポイントもたまりやすい 以前はJCBのディズニーカードを利用していましたが、3年ほど前にこちらに切り替えました。既に同系列のカードを使用していたことから審査はすぐに通りました。 生活に関わることはこのカードに集約しているのもあってポイントがすぐに溜まり、年に数回商品券へ引き換えています。商品券の試用期限が特にないため、商品券をとって置いて家電が壊れた際などに使用していて助かっています。キャンペーンも頻繁に開催されていて、USJのワンデーチケットが当たったこともありました。 | |

新規入会&条件達成で

\ 最大29,000円キャッシュバック中!/

キャンペーン期間:2025年10月1日(水)~2026年1月12日(月)

三井住友カード プラチナプリファードは高ポイント還元カード

三井住友カード プラチナプリファードの基本情報

| 年会費 | 33,000円(税込) |

|---|---|

| ポイント還元率 | 1.0%~10.0% |

| ポイント名 | Vポイント |

| 発行スピード | 最短10秒(※) |

| 電子マネー | iD(専用)/PiTaPa/WAON |

| 国際ブランド | Visa |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある人 |

| 付帯保険 | 海外旅行傷害保険/国内旅行傷害保険/ショッピング保険 |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

ポイント還元率を特に重視したい人

三井住友カード プラチナプリファードは、ポイントバック率特化型カードとして発行されています。

常に1%のポイントがもらえ、三井住友カードの他のクレジットカードと比較しても常時2倍のポイントがもらえます。

- セブンイレブン:ポイント+6%

- ローソン:ポイント+6%

- マクドナルド:ポイント+6%

- Expedia:ポイント+9%

クレジットカードを即時発行したい人

三井住友カード プラチナプリファードは最短10秒発行(※)に対応しています。

公式サイトから24時間申込可能となっており、審査に通ると最短5分でVpassアプリ上でクレジットカードの情報を確認することが可能です。

家族カードやETCカードの追加カードについては同時申し込みができないので、注意しましょう。

※最短10秒発行受付時間:24時間

※即時発行ができない場合があります。

誰でも申し込める「プラチナ」

三井住友カード プラチナプリファードは名前に「プラチナ」とあるようにステータスカードの一種ですが、年齢が20歳以上で安定かつ継続した収入がある人であれば誰でも申し込み可能です。

通常のプラチナカードは招待制であることが多いので、手軽にプラチナランクのカードが欲しい人にも最適です。

■PHILOSOPHY

生活様式が変化し、サービスの多様化・複雑化も進む中、キャッシュレスをよりシンプルにストレスなく愛用いただけるよう「サービスはシンプル、リワードはリッチに」 を目指したのが新プレミアムカード PLATINUM PREFERRED

日常も非日常も、現金・カード を使い分けるストレスを減らし、この一枚で、いつも身軽にスマートに過ごす新しいステイタスカードをご提案します。

ポイントに特化したカード

三井住友カード プラチナプリファードはポイントを貯めることに特化したクレジットカードといってよいでしょう。

基本は通常の三井住友カードの2倍にあたる1%ポイントがもらえ、特約店であるプリファードストアの利用で最大10%までポイントがもらえます。

ポイント還元を重視する人なら三井住友カード プラチナプリファードを選びましょう。

外貨での買い物でポイント上乗せ

三井住友カード プラチナプリファードは海外で外貨による決済をすると、ポイントバック率が2%上乗せになります。

カード自体に最高5,000万円の海外旅行傷害保険(利用付帯)が付帯するので、海外への出張や海外で生活する機会がある人にはうってつけのクレジットカードです。

三井住友カード プラチナプリファードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| プラチナランクのカードとなり、年会費は33,0000円(税込)となっています。カードデザインを、「ブラック×プラチナ」もしくは「ブラック×ゴールド」から選べる点も魅力となっていますが、どちらの券面でもプラチナと印字されている点は高ステータスカードとしての品格を表しているといえます。国際ブランドはVisaもしくはマスターカードから選ぶことになりますが、どちらを選んでもプラチナ会員限定の優遇サービスである「プラチナオファー」を利用することができるほか、ユニバーサル・スタジオ・ジャパンで利用できるエクスプレス・パスやラウンジも用意されています。最高1億円の海外・国内旅行傷害保険が自動付帯されていますので、安心して旅行を楽しむことができます。 | |

| 20代 | 男性 正社員 | |

| ボーナスポイント 通常1%のポイントがもらえ、それに加えてポイント特典が付いてくるので、それらを合計するとかなり多くのポイントを得ることができます。年会費はあるのですが、サービスの恩恵を受けることができれば十分に元を取ることができますし、得をすることもできます。デメリットとしましては、それなりにクレジットカードを利用しなければ恩恵を受けられないことです。 | |

| 40代 | 男性 正社員 | |

| 安心感のあるサポート セブンイレブン・ローソンなどなど利用できる店舗は数多く、最大14%のポイントももらえる高水準のクレジットカードです。航空券やホテルでの予約案内など、旅行に関する様々なサポートが24時間365日の体制で受けられるのも安心感につながります。その他、国内の空港ラウンジが無料で利用できる点も大きなメリットですが、年会費33,000円は少々高めに感じられます。 | |

dカードはドコモユーザーにおすすめの1枚

dカードの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~7.0% |

| ポイント種類 | dポイント |

| 発行スピード | 最短5営業日 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | カード型iD/おサイフケータイ(iD)/Visaのタッチ決済 |

| 国際ブランド | Visa / Mastercard® |

| 申込条件 | 満18歳以上であること (ただし、高校生を除きます。また、未成年者は親権者の同意が必要です。) |

| 付帯保険 | 海外旅行保険/国内旅行保険(※29歳以下)/ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

高還元率かつ年会費無料のクレジットカードを求める人

dカードは通常時のポイントが1%もらえるので、他の一般的なキャッシュパック率の相場の0.5%と比べると2倍です。

ドコモユーザーの人

カードは、NTTドコモのクレジットカードなので、やはり一番おすすめしたいのはドコモユーザーです。

dカードには最高1万円のケータイ補償が付帯しており、詳細は下記の通りです。

dカードケータイ補償

dカードケータイ補償とは、ご利用中の携帯電話端末が、ご購入から1年以内(dカード GOLD会員の人は3年以内)に、偶然の事故により紛失・盗難または修理不能(水濡れ・全損等)となってしまい、新たに同一機種・同一カラーの携帯電話端末(以下「新端末」といいます)をドコモショップ等で、ご契約中のdカードを利用してご購入いただいた場合にご購入費用の一部を補償する、dカードの会員向けの特典です。

なお、補償にあたり、当社所定の審査があります。

還元率が常に1%

dカードはポイントが1%もらえます。

100円につきdポイントが1ポイントたまる仕組みで、1ポイントを1円分としてiDキャッシュバックをはじめ幅広い用途に利用できます。

年会費は安心の永年無料

dカードは年会費が永年無料なのでコストを気にせず利用することができます。

他の一般ランクのクレジットカードは年会費がかかるものも多く、年会費を永年無料で利用できるのはdカードの大きな特徴の1つです。

特約店の利用でポイント還元率アップ

dカードには実に多くの特約店があります。

ガソリンスタンドのSOLATO、カラオケのビッグエコー、JAL、ショップジャパン、タワーレコードなど、そのカテゴリーも多彩で最大で還元率は7%にアップします。

- Starbucks eGift→ポイント7%

- ドトールバリューカード→ポイント4%

- JAL→ポイント2%

- マツモトキヨシ→ポイント3%

- タワーレコード→ポイント2%

- ドコモオンラインショップ→ポイント2%

dカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 使い方次第でポイントが多くもらえたり、携帯料金をポイントで払えたりと、お得に利用できるクレジットカードです。基本的に1%のポイントがもらえ、一般的なクレジットカードと比べると高還元といえます。年会費は無料であることから、維持コストを気にせずに使い続けることができる点はメリットといえるでしょう。dポイント加盟店でポイントを使ってショッピングができ、その際には電子マネー「iD」が一体型で付属しているのでワンタッチの決済が可能であることからも、しっかりとポイントを貯めて利用したい人におすすめです。また年会費無料であるにもかかわらず、付帯保険サービスが用意されている点も見逃せません。ドコモユーザーであれば、1枚は持っておくべきカードです。 | |

| 40代 | 女性 正社員 | |

| スマホ料金はポイント 私はドコモのスマホを使ってます。その為ドコモショップで勧誘されてdカードを使い始めました。思ったよりもdカードが使えるところが多いのでポイントがたまりやすいです。私の場合は食材はdカードが使えるスーパーで買っているので毎月かなりポイントが貯まりスマホの使用料金はほどポイントで支払う事が出来ています。ドコモ利用者にはメリットがたくさんあります。 | |

| 20代 | 女性 アルバイト・パート | |

| ポイントがすぐたまる あっというまにポイントがたまります。たまったポイントも、いろいろなところでdポイントが使えるのでとても満足しています。 | |

三井住友カード ゴールド(NL)は年間100万円以上使う人におすすめ

三井住友カード ゴールド(NL)の基本情報

| 年会費 | 5,500円(税込)(※1) |

|---|---|

| ポイント還元率 | 0.5%~最大7%(※2) |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※3) |

| 電子マネー | iD(専用)/PiTaPa/WAON |

| 国際ブランド | Visa / Mastercard® |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

※1:年間100万円のご利用で翌年以降の年会費永年無料

・年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2: ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3:最短10秒発行受付時間:24時間

・即時発行ができない場合があります。

\新規入会&条件達成で最大23,600円相当プレゼント/

期間:2025/10/1~2026/1/6

対象コンビニ・飲食店をよく使う人

対象店舗で三井住友カード(NL)、三井住友カード ゴールド(NL)をご利用いただくと、最大7%のポイント(※1)が貯まります。

三井住友カード ゴールド(NL)は、ゴールドカードでありながら高還元なところが魅力です。特におすすめしたいのは、セブン-イレブン、ローソン、マクドナルドなどをよく利用する人です。

これらの店舗ではスマホのタッチ決済利用で最大7%(※1)のポイント還元が受けられるので、毎日のように使う人は「毎日優遇」が実現します。

- セブン-イレブン

- ローソン

- マクドナルド など

※1 ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

年会費無料のゴールドカードが欲しい人

三井住友カード ゴールド(NL)は高還元が魅力のゴールドカードですが、5,500円(税込)の年会費がかかることがネックになります。

しかし、年間100万円の利用があれば、翌年以降は年会費が永年無料になります。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

つまり、一ヶ月に9万円以上のクレジットカードの利用がある人は年会費無料で使い続けることができることになります。

ここで、他のゴールドカードの年会費を比較してみましょう。

| 三井住友カード ゴールド(NL) | JCBゴールド | アメリカン・エキスプレス®・ ゴールド・プリファード・カード | dカード GOLD | |

|---|---|---|---|---|

| 年会費 | 5,500円(税込) ※年100万円以上利用で翌年以降永年無料 | 11,000円(税込) ※初年度年会費無料 | 39,600円(税込) | 11,000円(税込) |

毎年5,500円を年会費として払うよりも、年間100万(約月9万)を必要なものや欲しいものに使ってしまえば永年無料でゴールドカードを使い続けられるので、長い目で見ればお得とも言えるのではないでしょうか。

翌年以降の年会費を無料にできる

三井住友カード ゴールド(NL)はゴールドカードに分類されます。

通常であれば年会費が5,500円(税込)が必要になるのですが、1年間の利用額が100万円を超えると翌年以降の年会費が無料になります。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

翌年だけでなく「翌年以降」が無料になるので、一度でも年間100万円の利用があれば年会費は永年無料になります。

年間100万円の利用で1万ポイントがもらえる

年間100万円の利用があると、さらに10,000ポイントのボーナスポイントがもらえます。利用金額に応じて年会費が無料になるだけでなく、ボーナスポイントがもらえるクレジットカードは珍しく、三井住友カード ゴールド(NL)ならではの特徴と言えます。

ナンバーレスで万全のセキュリティ

三井住友カード ゴールド(NL)はカードの券面に番号の記載がない(ナンバーレス)カードです。

ナンバーレスなので、カードを盗み見され、クレジットカードの情報を不正利用されるリスクを軽減することができます。

カード番号は専用アプリ(Vpass)で管理され、カードの持ち主しか見ることができないようになっています。

三井住友カード ゴールド(NL)のレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| ナンバーレスカードのゴールドランクであるにもかかわらず、年会費は5,500円(税込)と低価格に設定されているほか、年間の利用金額が100万円を超えると翌年の年会費が無料となります。また、継続特典として、毎年年間100万円の利用で10,000ポイントが還元されるサービスは非常に嬉しいものではないでしょうか。付帯保険は、旅行保険が海外・国内旅行で最高2,000万円補償されるほか、ショッピング保険は年間300万円までとなっています。最大の特徴は、年間100万円の利用で年会費が永年無料となる点です。また、10,000ポイントのボーナスがあることからも、年間100万円の利用予定があるかたであれば、候補の1つに入れておきたいカードといえます。 | |

| 40代 | 男性 経営者 | |

| SBI証券で積立投信 利用し始めたの最初はその券面デザインがいかにもゴールドカード、と言うイメージだったからでした。現在はデザインもシンプルなものに変わっていますが、その魅力は現実的なものに変わっています。Visaブランドなので、カードが利用できる場所で、このカードが使えない、ということはほとんどありませんし、何より、SBI証券の積立投資信託のカード利用で設定できるカード、というのが現在の最大の魅力と感じています。 | |

| 40代 | 女性 正社員 | |

| ポイント高還元 Vポイントは、月々の利用代金からの還元以外にも、三井住友ビザカードホームページ「ポイントアップモール」を経由してオンラインショッピングをすることでも貯めることができます。ショップ数は百貨店・ネットスーパー・衣料品など幅広く、実店舗よりもオンラインショップでの利用を増やすよう意識して購入すると貯めやすいです。また、ゴールド会員向けに通常よりポイントアップされたショップもあるのでオススメです。 | |

\新規入会&条件達成で最大23,600円相当プレゼント/

期間:2025/10/1~2026/1/6

リクルートカードは通常ポイント還元率1.2%と業界トップクラス

リクルートカードの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.2%~4.2% |

| ポイント種類 | リクルートポイント |

| 発行スピード | 最短5分 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | 楽天Edy/mobile Suica/smart ICOCA |

| 国際ブランド | JCB/Visa/Mastercard |

| 申込条件 | 18歳以上 |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | – |

とにかくコスパがいいクレジットカードを求めている人

リクルートカードは、通常時のポイントが1.2%もらえることが最大の特徴です。

高還元のひとつの目安は「1.0%」と言われます。しかしこのリクルートカードは1%をさらに上回り、1.2%のポイントがもらえます。

ショッピングだけでなく公共料金の支払いでも同様にポイントがたまることもおすすめポイントの1つです。

さらに年会費は永年無料なので、コストをかけずにポイントをたくさんためたいという人におすすめです。

旅行保険が付帯するクレジットカードが欲しい人

リクルートカードには最高2,000万円の海外旅行傷害保険が付帯しています。

海外だけでなく国内旅行も補償対象となっており、旅行代金をリクルートカードで支払うことが条件となっています。

保険の詳細の確認方法は国際ブランドで異なっているので、注意しましょう。

保険の適用は、旅行代金をリクルートカードでお支払いいただくことが条件となります。

詳細・その他諸条件は、各カード発行会社のご案内を参照願います。Mastercard®(R) / Visa (三菱UFJニコス):カードご送付時に同封の資料をご参照ください。

JCB: リクルートカード(JCB)について引用元:リクルートカード公式サイト

基本還元率の高さは最高水準

一般的なポイントバック率だとポイントは0.5%もらえ、高還元のカードであっても1%であることがほとんどです。

通常時から1.2%のポイント還元があるのはリクルートカードの最大の特徴といえます。

追加カードでもポイントがたまりやすい

リクルートカードは無料で家族カードとETCカードを作ることができます。

しかもこれらのカードで利用した分もすべて1.2%のポイント還元対象で本カードと同様にポイントがたまります。

追加カードのポイントは本カードのポイントに合算されます。

リクルート系のサービスで最大3.2%還元

リクルートカードはじゃらんでの宿泊予約で最高3.2%のポイント還元を受けることができます。

- じゃらん:ポイント3.2%還元

- HOT PEPPERグルメ:予約人数×50ポイント

リクルートカードは基本的に高還元なだけでなく、特定サービス利用時のポイントバック率も高水準で人気です。

リクルートカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 年会費が永年無料であるにもかかわらず、ポイントは1.2%もらえ、お得にポイントを貯めることができるクレジットカードです。貯まったポイントは、リクルートが提供している「じゃらん」や「ホットペッパー」、「ポンパレモール」など、さまざまなシーンで利用することができます。電子マネーへのチャージもポイント対象となっていますが、付帯する国際ブランドによって対象となる電子マネーが異なる点には注意が必要です。付帯保険は利用付帯ではあるものの、国内旅行1,000万円、海外旅行は2,000万円となっており、ショッピング保険も用意されています。年会費を気にすることなく、ポイントを貯め、その利用先がリクルート経済圏であれば是非持っておきたいカードといえます。 | |

| 40代 | 女性 アルバイト・パート | |

| ポイントの高還元さが抜群 年会費無料なのに、ポイントが1.2%もらえるので、ポイントがとても貯めやすいです。じゃらんなどのネット上のサービスで利用できるリクルートポイントが貯まりますが、貯めたポイントはPontaポイントに交換すると、実店舗でも使えます。私の場合は、ローソンのお試し引換券をゲットするときにPontaポイントを使うことが多いです。 | |

| 20代 | 女性 正社員 | |

| ポイントが貯まる! ホットペッパーで予約。決済を行うとポイントが多くもらえ、ポイントだけで美容関係のサロンのお支払いができました。利用の用途はそれだけでしたので生活費などの決済には使用しませんでしたが、ホットペッパー関連の予約の際は必ず利用しています。特にホットペッパービューティーはお得です。月々のサロン代がお得に浮くということもありますがそれ以外の用途に迷うためこの評価です。 | |

楽天カードは楽天経済圏ユーザーならポイントが貯まる!

楽天カードの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | 楽天ポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | 楽天Edy/交通系電子マネー |

| 国際ブランド | Visa/Mastercard®/JCB/AmericanExpress |

| 申込条件 | 18歳以上の人 ※高校生や海外在住の人は申し込み不可 |

| 付帯保険 | 海外保険 |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | JAL |

楽天系サービスを利用している人

楽天系のサービスは「楽天経済圏」と呼ばれているほどサービスが広範囲にわたりますが、これらの楽天系サービスを利用するとポイントは1%から3.0%以上もらえます。

例えば楽天市場を利用するとポイントが最大3倍になり、3.0%のポイント還元になります。

そのほかも楽天証券や楽天銀行など楽天が提供するサービスを利用している、または利用を検討している人は必須のクレジットカードです。

- 楽天市場:ポイント最大3倍

- 楽天トラベル:ポイント最大2倍

- 楽天ペイ:ポイント1.5%還元

- 楽天証券:投資信託で最大1%還元

年会費無料で基本還元率が1%の高還元率

楽天カードは年会費が永年無料なので、カードを持っていることでコストは一切発生しません。

また、基本ポイントは1%もらえ、100円につき1ポイントがもらえます。

保険や安心のセキュリティサービスが付帯

楽天カードは年会費無料でありながら最高2,000万円の付帯保険が利用付帯しています。

保険が有効となるには、日本を出国する以前に下記に該当する代金を楽天カードで支払っていること。引用元:楽天カード公式サイト

また、利用時に不安要素となる不正利用に対するセキュリティ対策が揃っています。

■カード利用お知らせメール

メールでご利用状況をいち早くご案内。不正利用の早期発見につながります。

■不正検知システム

24時間体制で不審なカード利用を監視・検知しています。

■本人認証サービス

ネットショッピングにおける「なりすまし」などの被害を未然に防ぎます。

■ネット不正あんしん制度

ネットショッピングにおいてクレジットカードの情報を盗用された場合、不正利用分を補償します。

引用元:楽天カード公式サイト

とにかく多い楽天ポイント加盟店

楽天カードでたまる楽天ポイントは全国に50万店舗以上の加盟店があります。

加盟店にはマクドナルドやミスタードーナツ、吉野家やすき家など多くの人に馴染みがある店を網羅しています。

また、楽天カードを利用すればポイントカードと合わせて2重でポイントがたまります。

- ミスタードーナツ

- 吉野家

- すき家

- ENEOS

- ファミリーマート

- apollostation

楽天カードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 年会費無料でポイントが貯まりやすいカードと言えば、やはり楽天カード。100円の利用で1ポイント貯まることから、基本的なポイントは1%もらえ、年会費無料のカードの中では高還元を誇っています。特に楽天経済圏でポイントが貯まりやすいので、日常生活で楽天市場や楽天トラベルなどのサービスを利用しているのであれば、ぜひ持っておきたいクレジットカードです。券面をさまざまなデザインから選べる点も魅力の高いポイントといえます。楽天カードを楽天Payに紐づけることで、楽天ポイント加盟店で支払いをするとポイントの3重取りができますので、せっかくのポイントの貯まりやすさをこのように最大限に活かせる使い方をしてみてくださいね。 | |

| 20代 | 女性 正社員 | |

| 色々なポイントたまる 他のクレジットカードも持っていますが、ポイントが貯まりやすいため、楽天カードばかり使っています。機能はもちろんですが、コンビニやドラッグストアでの買い物は、カードと連携しているEdyで支払うことが多いです。クレジット払いに抵抗がある人でも、電子マネーにチャージして支払いができ、ポイントがたまるのでお得に利用できると思います。 | |

| 40代 | 男性 個人事業主 | |

| 高還元のポイント 楽天サービスで使うとよりポイントが貯まる仕組みになっています。楽天市場で良く買い物をしますが、その際に楽天カードで支払うことによって通常時のポイントは1%もらえ、さらにポイントを多くもらえることができるので気に入っています。ポイントをより貯めることができる楽天市場は、楽天カードで支払わないともったいないと思えるくらい使い勝手が良いです。 | |

ライフカードは学生におすすめ!ステージプログラムでポイントアップ

ライフカードの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.3%~12.5% |

| ポイント種類 | LIFEサンクスポイント |

| 発行スピード | 最短2営業日 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | 楽天Edy/mobile Suica/nanaco |

| 国際ブランド | Visa/Mastercard®/JCB |

| 申込条件 | 日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な人。 ※未成年の人は親権者の同意が必要です。 |

| 付帯保険 | – |

| 交換可能マイル | JAL |

ポイントサービスが充実したクレジットカードを選びたい人

ライフカードは入会直後は1年間の獲得ポイント1.5倍になり、誕生月はポイントが3倍になります。

さらに年間利用額が大きくなるほど翌年のポイントが多くもらえるので、メインカードとしてライフカードを利用する人はよりポイントがたまりやすくなります。

ポイントの有効期限を気にしたくない人

ライフカードは、貯まったポイントの有効期限が5年と通常のクレジットカード(2年)と比べると長めに設定されています。

なので、ポイントを長い間ためておき、好きなタイミングで一気にポイントを商品と交換することができます。

LIFEサンクスポイントの『ポイント有効期間』は、『最大5年間』です。

獲得したポイントは2年目までは自動的に繰越します。自動繰越した2年目以降は、毎年1回のポイント繰越を応募していただくとさらに最大3年間の繰越が可能となります。ライフカード-サンクスポイントの有効期限は?

初年度1.5倍、誕生月3倍

ライフカードは年会費が永年無料の低コストです。

しかしポイントの還元にはこだわりがあって、独自のポイントアップシステムがあります。

カードを発行した初年度は一律でポイントが1.5倍、さらには誕生月には3倍になるのはライフカードだけです。

3つの国際ブランドから選べる

クレジットカードには国際ブランドがあって、それがあることで日本だけでなく世界各国で利用できるようになります。

ライフカードは国際ブランドとしてVisa、Mastercard®、JCBの3つから選ぶことができます。どれも信頼のブランドでシェアも高いので、好みで選んでもよいでしょう。

専用のポイントサイト利用で最大25倍

ライフカードにはL-Mallという専用のポイントサイトが用意されています。

- 楽天市場:ポイント2倍

- Yahoo!ショッピング:ポイント2倍

- じゃらんnet:ポイント3倍

- Apple公式サイト:ポイント2倍

- 大丸松坂屋オンラインショッピング:ポイント8倍

- ワタシプラス:ポイント7倍

このL-Mallを経由してショッピングやサイトの利用を行うと最大で25倍のポイントが付与されます。

サイトを経由するだけで条件が適用されるので、一手間加えるだけでポイントが1.5倍以上になるのでぜひ利用しましょう。

ライフカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 年会費無料で、ETCカードも無料で発行でき、さらに誕生月にはポイントが3倍になるなど、嬉しい特典が用意されているクレジットカードです。ライフカードが運営する「L-MALL」を経由して利用すると、ポイントが最大25倍になる点は非常に魅力的ですよね。「L-MALL」で使えるお店は500店舗以上と豊富に用意されているので、ぜひ活用したいサービスです。また、カードデザインが「赤」、「青」、「黒」と3種類から選べる点も、お財布の中を統一したいと思っている人にはメリットです。旅行保険は付帯していないものの、家族カードやETCカードも合わせて無料で発行できますので、国内ショッピング利用で有効にポイントを貯めていきたい人におすすめのカードです。 | |

| 20代 | 男性 正社員 | |

| ポイントの移行 稼いだポイントを移行することができるのですが、その移行先がとても豊富で魅力的だと思いました。楽天やANAのポイントに移行することが可能で、移行先がたくさんあるということは、それだけポイントを稼ぐことが重要になるので、とても良いと思います。デメリットとしましては、国内外の傷害保険が用意されていないので、そこは残念です。 | |

| 40代 | 女性 アルバイト・パート | |

| 使えば使うほど貯まる 年間利用金額に応じてステージが上がっていき、高いステージになると通常ポイントの他にボーナスポイントが付与されるようになります。公共料金の支払いやネットショッピングの支払いをライフカードに設定するとポイントが貯まります。ポイントで引き換えできる商品も種類豊富です。ギフトカードや他社ポイントとの交換もあり、期間限定でいつもより少ないポイントで手に入れられるチャンスもあるので、ワクワクします。 | |

ANA JCB一般カードは最大1.0%還元でANAマイルが貯まる

ANA JCB一般カードの基本情報

| 年会費 | 2,200円 ※初年度無料 |

|---|---|

| ポイント還元率 | 通常時:0.5% ※還元率は交換商品により異なります。 (移行手数料(年間/税込) 5,500円で1%) 搭乗時:1.5% |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 約2~3週間 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | QUICPay/ANA QUICPay+nanaco/PiTaPa/楽天Edy |

| 国際ブランド | JCB |

| 申込条件 | 18歳以上(学生不可)でご本人または配偶者に安定継続収入のある人。 |

| 付帯保険 | ・海外旅行(自動付帯) ・国内航空傷害保険(自動付帯) ・ショッピング(免責1事故1万円、海外利用のみ、購入日から90日間補償) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

高還元率でANAのマイルを貯めたい人

ANA JCB一般カードは、ANA(全日空)とJCBが提携することで発行されます。

ANA JCB一般カードでは、貯まったポイントをANAマイルに交換可能となっており、最大1.0%還元でANAマイルを貯められます。さらに、ANAカードマイルプラスでは、100円、または200円の利用ごとに1マイル貯まるので、ANAマイルを貯めたい人におすすめです。

- 空港内店舗「ANA FESTA」で5%引き

- ANA国内線・国際線機内販売10%引き

- IHG・ANA・ホテルズグループジャパン宿泊料金5%引き

- ショッピングサイト「ANAショッピング A-style」で5%引き

- ANAグループ空港内免税店での5%引き

参照元:ANA JCBカード

ANAをよく利用する人

ANA JCB一般カードは、もちろんANA利用者にはとてもメリットの大きいクレジットカードだといえます。

ANAの国内線、国際線の航空券が10%OFFになりますし、その他にもANA国内ツアーが5%OFFになるなど、ANAを利用する人向けの特典が用意されています。

提携店の利用でANAマイル還元率最大2%

※還元率は交換商品により異なります。

ANA JCB一般カードはその名のとおり、JCBと大手航空会社のANAがコラボレーションにより生まれました。

そのためJCBとANAそれぞれの特典があります。ANAのカードマイル提携店では、JCBのポイントとANAマイルを両方獲得することができます。

ANAの登場でボーナスマイルがもらえる

ANA JCB一般カードを利用して飛行機に乗ることでボーナスマイルがもらえるのは、実に航空会社らしい特典です。

ANA JCB一般カードで支払いをしてANAに搭乗するとボーナスマイルが「×10%」でもらえます。

出張や旅行でANAを利用する際に航空券の代金をANA JCBカードで支払うことでマイルがどんどんたまっていきます。

カード無しでも決済可能

ANA JCB一般カードは、近年どんどん普及が進んでいるキャッシュレス決済にも対応しています。

Google PayとApple Payのそれぞれに対応しているので、カードがなくてもスマホだけで買い物をすることもできます。

ANA JCB一般カードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 審査難易度も標準的といわれていることから、初めてカードを作る人でも安心して申し込めるのではないでしょうか。ただし、学生の人は申し込むことができませんので、その点には注意が必要です。マイル付与率は、ポイントプログラムである「Oki Dokiポイント」で10マイルコースに申し込むと、1,000円の利用ごとに10ポイントが付与されます。5,500円(税込)の手数料はかかるものの、マイルを積極的に貯めていきたい人は是非申し込んでみましょう。 | |

| 40代 | 男性 個人事業主 | |

| マイルが貯まりやすい 入会特典に魅力を感じて申し込みをしました。マイルを効率良く貯めることにも魅力を感じました。初年度の年会費が無料で翌年度からは2200円かかりますが、そこまで良くなかったから解約しても良いですし、良ければ継続しても年会費が割安なのでそこまで負担を感じませんでした。それに入会特典が魅力でかなりマイルをもらうことができるので、これにはかなり満足しています。それとカードのデザインが格好良いです。 | |

| 40代 | 女性 正社員 | |

| マイルが貯まりやすい 今はなかなかいけませんが、マイルをとにかく貯めて、特典航空券で旅に出かけるのが目標となっており楽しみでもあります。自分自身へのご褒美として。 出張でもマイルが貯まるので、案外ためやすいと思います。 都合がつかなくて、旅に出かけられないとき、マイルが失効するのがちょっともったいないです。もう少し期間を延長してほしいですね。 | |

イオンカードセレクトはイオン系列のお店でお得な特典が満載!

イオンカードセレクトの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | WAON |

| 発行スピード | 最短5分 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | WAON |

| 国際ブランド | Visa/Mastercard®/JCB |

| 申込条件 | 18歳以上で電話連絡可能な人なら、お申込みいただけます(高校生は除きますが、卒業年度の1月1日以降であればお申込みいただけます)。 |

| 付帯保険 | ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

日常の買い物でポイントを貯めたい人

イオンカードセレクトは、イオングループで使える電子マネーWAONへのオートチャージで0.5%相当のポイント還元や公共料金の支払いで同様にポイントが還元されるなど、日常生活に密着したお金の支払いでポイントを貯めることができます。

さらにイオンカードセレクトはイオン銀行のキャッシュカードとWAONの機能を兼ね備えているので1枚で様々な用途で利用ができます。

イオングループを日々よく利用する人

イオンカードセレクトはイオングループ各店との相性がとても高く、近くにイオンやイオンモールなどがある人はぜひ持っておきたいカードです。

イオングループ各店で利用すれば常時2倍のポイントが還元されますし、毎月20日と30日に開催される「お客さま感謝デー」では買い物代金が5%OFFになります。

お客さま感謝デーでお得に買い物を

毎月20日と30日は、イオングループの各店で「お客さま感謝デー」という優待日に設定されています。

これらの日はイオンカードセレクトで買い物をすると買い物代金が自動的に5%引きになるので、まとめ買いなどうまく活用したいものです。

- 毎月10日はイオングループ以外でもWAON POINTが2倍

- いつでもイオンシネマの映画料金300円OFF

- 「お客さま感謝デー」はイオンシネマの映画料金700円OFF!

年会費無料でコストがかからない

イオンカードセレクトは年会費が永年無料です。特に条件などなく、初年度のみ無料で翌年から年会費がかかるといったこともありません。

イオンカードセレクトは維持費を一切気にせずに利用することができます。

クレジットカード、キャッシュカード、WAONが1枚に

イオンカードセレクトは、クレジットカードとイオン銀行のキャッシュカード、WAONの3つが1枚に集約された多機能クレジットカードです。

イオンカードセレクトを持っておけば現金の引き落としもクレジットカード払いも、WAONの決済もまとめて行うことができ便利になります。

WAONへのオートチャージで200円につき1WAON POINTがたまるため、積極的にWAONで支払うことをおすすめします。

イオンカードセレクトのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| イオン銀行のキャッシュカード、イオンカード、電子マネーWAONの機能が一体化している点が特徴となっています。生活経済圏にイオングループの店舗がありさらにイオン銀行の口座を持っている人なら、ぜひ持っておくべきカードといえます。WAONチャージでもポイントがたまりますし、イオングループでの利用の際にはポイントが2倍になるなど、特典が充実しています。しかも年会費は永年無料となっていますので、維持コストを気にする必要もありません。引き落とし口座の指定がイオン銀行のみとなっている点がデメリットではありますが、複数の口座を持つことに抵抗がなければ、カード申し込みの際に口座を開設するとよいでしょう。 | |

| 40代 | 男性 個人事業主 | |

| 3つの機能が一体化 イオン銀行とイオンカードを使っていると財布がかさばるので、これらの機能が一体化した「イオンカードセレクトWAON一体型」は便利です。イオン銀行のキャッシュカードとしても使えますし、イオンカードのクレジットカードとしても使えます。さらにWAON機能も付いているので、1枚で3役の使い方ができるので便利だと思っています。イオンには頻繫に行くので使い勝手が良いです。 | |

| 20代 | 女性 その他 | |

| 一枚で二つの役割 一枚のカードでクレジットカードとWAONが使えるので、とても便利です。登録をすれば、WAONをクレジットカードからオートチャージにすることもできるので、チャージが不要になります。イオンでは、よくイオンカード限定の割引をしているので、これさえあれぼお得に買い物をすることも出来ます。一つ不満を言うならば、二百円で一ポイントは少々低還元だと思います。 | |

au PAYカードで貯めたPontaポイントは使い道が豊富!

au PAYカードの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | Pontaポイント |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | – |

| 国際ブランド | Visa/Mastercard® |

| 申込条件 | 満18歳以上(高校生除く) |

| 付帯保険 | 海外旅行/ショッピング |

| スマホ決済 | Apple Pay/au PAY |

| 交換可能マイル | JAL |

還元率が1%以上のクレジットカードを求める人

au PAYカードは常時1%のポイント還元が受けられます。これは相場の0.5%の2倍です。

Pontaポイントを貯めている人

au PAYカードは、Pontaポイントを貯めることができます。

Pontaは大手コンビニのローソンやリクルートなどで利用できるポイントで使いやすさに定評があります。

ためたPontaポイントは1ポイントを1円分として利用可能です。

年会費無料で還元率1.0%

au PAYカードは年会費が永年無料になっており、コストがかからず安心です。

それでいてポイントは通常時でも1%もらえ、相場の2倍です。

充実の両行保険と買い物保険

年会費が無料の場合にはあまり付帯保険を期待してはいけないのですが、このau PAY カードは違います。

最高で2,000万円までの旅行保険と年間で最高100万円までのお買い物保険が自動付帯します。

お買い物保険とはカードを使って買った商品に盗難や破損などの損害が発生した時、それを補償するものです。

au Payマーケットでは最大7%還元

au PAY カードの利用者向けに設けられている「au PAYマーケット」には、お買い物特典プログラムがあります。

au PAYマーケットを利用して買い物をすると最大でポイントが7%もらえることになります。

au PAYカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 年会費無料であるにもかかわらず、ポイントは最低1%もらえ、高還元である点がau PAYカードの特色です。ポイントプログラムは「Pontaポイント」です。さらに、au PAYマーケットの利用でポイントが最大7%もらえる点も嬉しいですよね。Auという名前がついているものの、もちろんauユーザーでなくても申し込むことは可能です。公共料金の支払でもポイントを貯めることができますので、貯めているポイントプログラムが「Pontaポイント」であれば、ぜひ保有しておきたいカードです。国際ブランドは、VisaとMastercard®のみとなっていますので、今持っているカードの国際ブランドを分けるという意味で作っておくものいいですね。 | |

| 30代 | 女性 正社員 | |

| ポイント二重取り Pontaポイントを貯めてる人はauPAYカードの作成がおすすめです。 | |

| 40代 | 男性 正社員 | |

| ポイント還元が凄い。 私はau携帯電話を12年使用しています。2年前に携帯を新しく買い替えるときに紹介されたのがau PAYカードでした。使い出して驚いたのがポイントの付与です。とにかくポイントが貯まります。auマーケットは本当にお得で三太郎の日に買い物するとポイント還元も凄いので嬉しいです。その他でも誕生日月にはポイントが3000ポイントプレゼントされました。auユーザーにとっては最高のカードです。 | |

dカード GOLD

dカード GOLDの基本情報

| 年会費 | 11,000円 |

|---|---|

| ポイント還元率 | 1.0%~10.0% |

| ポイント種類 | dポイント |

| 発行スピード | 最短5日日 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | カード型iD/おサイフケータイ(iD)/Visaのタッチ決済 |

| 国際ブランド | Visa/Mastercard® |

| 申込条件 | 満18歳以上(高校生を除く)で、安定した継続収入があること |

| 付帯保険 | 海外旅行保険/国内旅行保険/ショッピング |

| 交換可能マイル | JAL |

ドコモユーザーの方

dカード GOLDは、NTTドコモグループが発行しているゴールドカードです。

ドコモの携帯料金や「ドコモ光」の料金に対して10%でポイントが還元されるので、携帯料金の支払いでポイントが大量にたまります。※1

仮に1ヶ月の携帯料金が5,000円(税抜き)である場合、月々に500ポイントも貯まることになります。

空港を利用する機会が多い人

dカード GOLDは、通常のdカードにはない特長として、国内やハワイの空港ラウンジを無料で利用できる点が挙げられます。

空港ラウンジサービスは他のゴールドカードにも見られる特長ですが、dカード GOLDも国内の主要空港やハワイのダニエル・K・イノウエ国際空港のラウンジを無料で利用できます。

航空機を利用して出張や旅行をする人は空港での待ち時間を有意義に過ごすことができます。

ドコモユーザーは10%還元

dカード GOLDを利用する上で最大のメリットといえるのが、NTTドコモの利用料金に対する高還元さです。

ドコモの携帯料金およびドコモ光の通信料金に対してなんと10%のポイント還元があるので、実質的にdカード GOLDの利用者は通信料金を1割引きで利用できることになります。(※1)

最大10万円の端末補償

dカードにも「ケータイ補償」が自動付帯していますが、このdカード GOLDは補償額が最大10万円になっています。

ドコモのスマホを新規購入してから3年間、盗難や紛失、故障などの損害が発生しても最大10万円までの補償が受けられます。

追加カードも無料

dカード GOLDでは追加カードとして家族カードとETCカードを作ることができます。

家族カードは1枚まで無料で発行でき、ETCカードは無料で発行できます。

| 家族カード | 1枚目:無料 2枚目以降:1,100円(税込) |

|---|---|

| ETCカード | 初年度年会費無料 ※2年目以降は1年に1回の利用で無料 |

どちらも本カードと同様に利用料金に応じてポイントがたまりますが、たまったポイントは本会員のポイントに合算されます。

dカード GOLDのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 使い方次第でポイントが多くもらえたり、携帯料金をポイントで払えたりと、お得に利用できるカードです。基本的に1%ポイントがもらえることとなっており、一般的なキャッシュパック率の相場と比べると高還元といえます。年会費は無料であることから、維持コストを気にせずに使い続けることができる点はメリットといえるでしょう。dポイント加盟店でポイントを使ってショッピングができ、その際には電子マネー「iD」が一体型で付属しているのでワンタッチの決済が可能であることからも、しっかりとポイントを貯めて利用したい人におすすめです。また年会費無料であるにもかかわらず、付帯保険サービスが用意されている点も見逃せません。ドコモユーザーであれば、1枚は持っておくべきカードです。 | |

| 30代 | 女性 正社員 | |

| ポイントが貯まる! 思ったよりもポイントが貯まる印象でした。カード決済で貯まることは勿論、ドコモだと10%還元、各種コンビニ、ファミレス、スーパーなど、今はあらゆるお店で提示するとポイントが貯まるので、日常的に使っていると1000〜2000ポイントはどんどん貯まっていきます。貯まったポイントでカフェでコーヒーを飲めるのでとても満足しています。 | |

| 20代 | 男性 正社員 | |

| ユーザー向け docomoユーザーにはもってこいのカードだと思います。その理由としては、docomoの利用料金の10%がポイントとして還元されたり、d払いを利用する際にポイントが多く返ってきたりと、何かとdocomo関連のサービスでたくさんポイントを得ることができるからです。デメリットとしましては、年会費が相当高いので負担になります。 | |

VIASOカードは自動的にキャッシュバックされる

VIASOカードの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%-12.5% |

| ポイント種類 | VIASOポイント |

| 発行スピード | 最短翌営業日 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | – |

| 国際ブランド | Mastercard® |

| 申込条件 | 18歳以上で安定した収入のある人、または18歳以上で学生の人(高校生を除く)。 未成年の人は親権者の同意が必要です。 |

| 付帯保険 | 海外旅行/ショッピング |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | – |

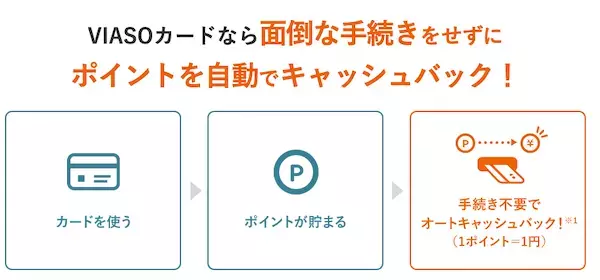

ポイントの使い道を考えるのが面倒な人

VIASOカードは年会費が永年無料なので、誰でも安心して持っておくことができます。

それに加えてVIASOカードがユニークなのは、オートキャッシュバックです。

貯めたポイントを使わなくても自動的に現金でキャッシュバックされるので、有効期限を気にしたりうっかりポイントを使い忘れることがありません。

ポイントは貯めたいけれど使い道がよく分からない、使い忘れで損したくない人に最適です。

ネットショッピングが多い人

VIASOカードには、「POINT名人.com」というポイント優遇サイトが設けられています。

ここには楽天市場やYahoo!ショッピングなどおなじみの通販サイトもあるので、ネットショッピングを多く利用する人はPOINT名人.comを経由して買い物をするだけで、最大25倍のポイントがもらえます。

ポイントが自動キャッシュバックされる

VIASOカードのとてもユニークな機能に、オートキャッシュバックがあります。

これは貯まったポイントが一定量になると自動的に現金としてキャッシュバックされるものです。これだとポイントの使い忘れやうっかり有効期限を過ぎてしまうといったことがありません。

年会費無料なのに充実の保険

VIASOカードは条件に関係なく年会費が永年無料です。

これだけでも嬉しいところですが、VIASOカードは年会費無料でありながら旅行保険が付帯しています。

海外旅行傷害保険は最高補償額が2,000万円、携行品の損害にも1回の旅行あたり20万円までの補償がついています。

ポイントアップサイト利用で最大25倍

VIASOカードを運営している三菱UFJニコスには「POINT名人.com」という会員向けショッピングモールがあります。

この「POINT名人.com」を経由して楽天市場やじゃらん、Joshinなどの買い物をするとポイントバック率が最大で25倍になります。まさに名実ともにポイント名人です。

- エクスペディア:+8倍

- じゃらん:+2倍

- 楽天市場:+1倍

VIASOカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 年会費永年無料で、大半が利用金額に応じたポイントを付与する形態であるのに対し、VIASOカードは自動キャッシュバック方式を用いている点が特徴となっています。利用額1,000円につき5ポイントが貯まり、貯まったポイントは1ポイント1円でオートキャッシュバックされることから、実質的な割引感覚が強いカードといえるのではないでしょうか。ポイントを貯め、その使い道に悩むよりは値引きを受けて好きな商品を購入できるという点では、日々の利用の際に感じるお得感は強く感じることができるといえます。また、携帯電話やインターネット利用料、さらにETC利用の際にはポイントが2倍になる点も覚えておくとよいでしょう。ポイントを無駄なく利用したい人にはおすすめの1枚です。 | |

| 40代 | 男性 正社員 | |

| 海外傷害保険がつくシンプルで分かりやすいポイントプログラムが特徴です。利用料金1,000円ごとに5ポイント貯まり、貯まったポイントは1ポイント1円でオートキャッシュバックされるので、交換し忘れる心配がない点はメリットと言えるでしょう。「POINT名人.com」経由で利用すると、ポイントが最大12.5%もらえる点も見逃せません。カードデザインが豊富なことから、家族で楽しみながらお得に使えるカードとしてもおすすめ言えます。 | |

| 40代 | 女性 専業主婦・主夫 | |

| 自動キャッシュが便利 年会費が永年無料なのにVIASOカードは海外旅行傷害保険が自動付帯されるので、持っているだけでお得です。クレジットカードを利用した際にたまったポイントは自動的にキャッシュバックされるので、ポイントの交換のし忘れや交換するための面倒な手続きをしなくてよいので便利です。POINT名人.comを経由して買い物すると最大25倍のポイントが付与されて緒すすめです | |

JCBプラチナは優待が充実!レジャー好きにおすすめの1枚

JCBプラチナの基本情報

| 年会費 | 27,500円 |

|---|---|

| ポイント還元率 | 0.5%~10.0% |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短5分 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | QUICPay |

| 国際ブランド | JCB |

| 申込条件 | 25歳以上で、ご本人に安定継続収入のある人。学生の人はお申し込みになれません。 |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイ |

ポイント還元率の高いプラチナカードを求めている人

JCBプラチナは、その名前のとおりプラチナカードなのでゴールドカードよりもワンランク上のステータスカードです。

JCBプラチナはスターバックスやセブンイレブンなどが含まれる「JCBオリジナルシリーズ」という提携店での利用で最大で20倍のポイントがもらえることになるなど、ポイントを貯める楽しみも用意されています。

海外旅行で買い物を楽しみたい人

JCBプラチナは旅行や出張などで海外によく行く人にも最適です。

JCBプラチナでは海外でのショッピング利用でポイントが2倍もらえるようになるからです。

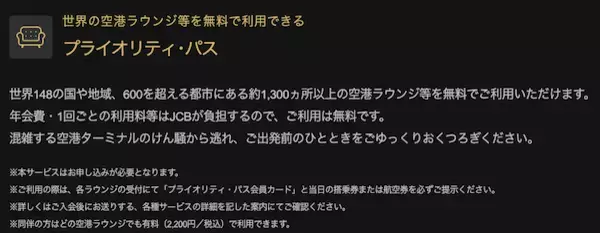

さらに最高1億円の海外旅行相が保険も自動付帯し、世界各国の空港ラウンジを無料利用できる「プライオリティ・パス」も利用できるので、海外によく行く人におすすめのプラチナカードです。

プラチナランクにふさわしい高級感のあるサービスを利用可能

JCBプラチナは、選ばれた人だけが持てるステータスカードです。

年会費は27,500円なので安くはありませんが、年会費以上に豪華なサービスを利用することができます。JCBプラチナではJCBカードが提供している最上級のサービスを利用可能です。

JCBプラチナのワンランク上の優待

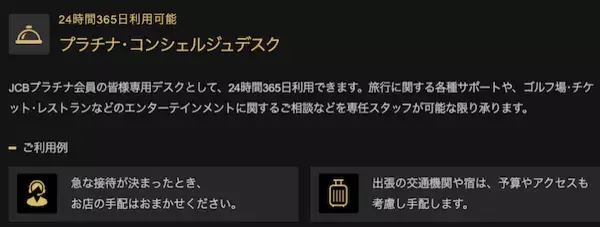

JCBプラチナは、24時間365日対応のコンシェルジュデスクをはじめ、空港ラウンジ、レストラン優待、ホテル宿泊プラン、テーマパークラウンジなど、特別な体験をお届けする充実したサービスが魅力です。

具体的な優待サービスは以下のとおりです。

- プラチナ・コンシェルジュ

- プライオリティ・パス

- グルメ・ベネフィット

- JCB Lounge 京都

- JCBプレミアムステイプラン

- 有名テーマパークのラウンジ

会員専用コンシェルジュサービス

プラチナカードなどのステータスカードの定番でもある、コンシェルジュサービス。

JCBプラチナにも24時間365日のコンシェルジュサービスが無料で付帯し、レストランの予約や旅行の手配などを会員に代わってきめ細かに対応してくれます。特に海外でトラブルに見舞われた時などに頼もしいサービスです。

有名テーマパークの優待が利用可能

JCBプラチナには、有名テーマパークの優待サービスがあります。

有名テーマパーク内にあるJCB会員専用のラウンジを利用できるほか、アトラクションに並ばず乗れる優先搭乗などのサービスが利用でき、快適にアトラクションやショッピングを楽しむことができます。

JCBプラチナのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| ゴールドカードの上位カードであるJCBプラチナカード。ステータスを求める人であれば憧れのランクでもあります。年会費は27,500円(税込)と、プラチナカードの中では低価格であるといえますが、世界中の有名ホテルを優待利用できるほか、付帯保険や補償も充実している点からも持てるのであれば是非持っておきたい1枚です。また、JCBプラチナカードはその上位ランク(最高位ランク)である「JCB ザ・クラス」のインビテーションを受けるための要件でもあることから、最終的に「JCB ザ・クラス」を所有したいと思うのであれば、申し込んで保有しておくという考え方もあります。ただ、「JCB ザ・クラス」のインビテーションはJCBゴールドの上位ランクである「JCB ザ・プレミア」を所有することでも得ることが可能です。「JCB ザ・プレミア」はJCBゴールドの利用額が一定以上であれば申し込むことができますが、申込期間が限定されている点に注意が必要です。 | |

| 20代 | 男性 正社員 | |

| ポイントを得やすい メリットとしては、ポイントを稼ぐことがしやすい点にあると思います。例えば海外で利用するとポイントが2倍になりますし、それ以外だと優待加盟店で利用すると20倍にもなることがあります。これだけポイントを稼ぎやすいのは珍しいですし、非常に助かります。デメリットとしては、25歳以上の条件がついているので、学生では無理でしょう。 | |

| 40代 | 女性 専業主婦・主夫 | |

| サービスが充実 24時間・365日利用可能なJCBのプラチナカード会員向けのプラチナ・コンシェルジュデスクで様々な手続きや相談をうけられるほか、全国各地の高級ホテルや有名旅館を優待価格で利用できるJCBプレミアムステイプラン、ユニバーサルスタジオジャパンのラウンジ利用やアトラクションの優待乗車などがうけられ、多彩なサービスが充実しています。 | |

楽天ゴールドカードは楽天市場で還元率3%、誕生月で1%加算

楽天ゴールドカードの基本情報

| 年会費 | 2,200円 |

|---|---|

| ポイント還元率 | 1.0%~4.0% |

| ポイント種類 | 楽天ポイント |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | 楽天Edy |

| 国際ブランド | Mastercard®/Visa/JCB |

| 申込条件 | 原則20歳以上の安定収入のある人 |

| 付帯保険 | 海外保険 |

| 交換可能マイル | JAL |

年会費が安いお手軽ゴールドカードが欲しい人

楽天ゴールドカードは、人気の高い楽天カードの上位ランクにあたるゴールドカードです。

通常のゴールドカードは0.5%程度ポイントがもらえますが、楽天ゴールドカードは常時1%のポイントがたまります。

また、通常の楽天カードと同様に楽天市場でポイントがいつでも3倍になるほか、誕生月には+1倍のポイントが加算されます。楽天グループのサービスでポイントがさらに多くもらえ、よりお得になります。

- 楽天ブックス:最大4倍

- 楽天市場:最大4倍

- 楽天トラベル:最大2倍

国内での旅行や出張が多い人

楽天ゴールドカードは、国内の旅行や出張が多い人にメリットが大きくなります。

国内ほとんどの空港で空港ラウンジを年に2回まで無料で利用できること、さらにETCカードを追加しても年会費が無料であることなど、手段を問わず国内での移動が多い人には嬉しいサービスが付帯します。

楽天経済圏なら還元率アップ

楽天系のクレジットカードは高還元で、この楽天ゴールドカードもポイントが1%もらえるのでキャッシュバックの相場と比べると2倍です。

さらに楽天市場や楽天トラベルといった「楽天経済圏」で利用するとポイントバック率が最大4%になり、非常にコスパの良いゴールドカードとなります。

ETCカードの年会費が無料

通常の楽天カードはETCカードの年会費が550円(税込)かかります。

しかし、楽天ゴールドカードにランクアップすれば楽天ETCカードの年会費は無料になります。

楽天ETCカードでは通行料金100円につき1ポイントがたまるようになっており、高速道路の利用がよりお得になります。

年に2回空港ラウンジを無料利用できる

楽天ゴールドカードの利用者は国内の主要空港、さらに海外の一部空港にある空港ラウンジを2年に2回無料で利用できます。

それほど回数は多くないものの飛行機での移動がある人にとっては、とても魅力的なサービスです。

楽天ゴールドカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 楽天ゴールドカードの上位カードである「楽天プレミアムカード」。年会費は11,000円(税込)となっており、通常のゴールドカード並みの価格となっています。しかし、特典内容はプライオリティ・パスの発行を無料で申し込みできるほか、付帯保険も、国内海外旅行保険やショッピング保険と充実した内容となっています。また、楽天プレミアムカードには「スーパーポイントアッププログラム」用意されており、通常であれば100円で1ポイント付与されるポイントが5倍となるなど、そのポイントの貯まりやすさからも年会費のもとは十分に取れるのではないでしょうか。また、誕生月サービスのほかにも「楽天市場コース」が用意されており、2つのサービスを併用することも可能です。 | |

| 40代 | 男性 正社員 | |

| ポイ活するならあり 楽天ポイントを効率よく貯めたい、ポイ活してポイントを貯めたい人は持っていると良いと思います。楽天市場で買い物をすると、普通の楽天カードよりもポイントがよく還元されます。また、アプリでの使った金額の管理やポイントの管理も一緒にできる点がとても便利です。年間費が掛かりますが、ポイントを効率よく貯めることができるので持っていて良いカードだと思います。 | |

| 50代 | 男性 正社員 | |

| ポイントと特典に満足 とりあえずポイントがたまりやすい! 特に楽天市場で使うと、5,10のつく日は多く貯まる。 私の場合だと通常の10倍は貯まります。 あと、特典で良いのが空港ラウンジを年2回まで無料ど使えるのと旅行傷害保険が加入されている。 これだけついて年会費2,200円。すぐに元がとれます。 でも5点にせず4点にしたのは、少し前まで5,10のつく日はポイントがさらにプラス2倍だったからです。 | |

セブンカード・プラスはセブン&アイユーザーなら持っておきたい

セブンカード・プラスの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | nanacoポイント |

| 発行スピード | 1週間程度 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | QUICPay |

| 国際ブランド | JCB |

| 申込条件 | 原則として18歳以上で、ご本人または配偶者に継続して安定した収入がある人< 8歳以上で学生の人(高校生除く) |

| 付帯保険 | ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | ANA |

セブン&アイグループをよく利用する人

セブンカード・プラスは、イトーヨーカドーやセブンイレブンなどを擁するセブン&アイホールディングスが発行しているクレジットカード。

セブン&アイグループ各店で利用するともらえるポイントが2倍になります。

また、専用の電子マネーnanacoにチャージするだけでもチャージ額200円につき1ポイントが加算されます。

可愛いデザインのカードを手に入れたい人

セブンカード・プラスは、貴重な「ディズニー・デザイン」の券面を選べるカードのひとつです。

セブン&アイグループの店舗やnanacoチャージでポイントが貯まりやすい点も魅力ですが、「かわいいカードがいい!」という人におすすめです。

年会費無料でnanacoと相性抜群

セブンカード・プラスはクレジットカードとセブン&アイグループの電子マネーであるnanacoが一体となっています。

カード自体の年会費は無料なので、無料でカードを使いながらnanacoポイントを貯めたい人に最適です。

- セブンイレブン

- イトーヨーカドー

- ヨークベニマル

- シェルガーデン

- 丸大

- サンエー

追加カード使用分もnanacoポイントで加算

セブンカード・プラスでは家族カードやETCカードといった追加カードを無料で発行できます。

追加カードの年会費も無料で、それぞれのカードで利用した分もnanacoポイントとして還元されます。

ハッピーデーの優待がお得

セブンカード・プラスの利用者は、毎月8日、18日、28日の「8のつく日」はセブン&アイグループのイトーヨーカドーの「ハッピーデー」で、ほとんどの商品が5%割引になります。

楽天ゴールドカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 株式会社セブンカードサービスが発行するという特色から、セブン&アイグループでの利用の際にポイントが貯まりやすいカードとなっています。年会費は無料となっており、nanacoへのチャージでもポイントを貯めることができます。また、nanacoで支払うことで実質のポイント還元を1%にまで高めることができます。セブンマイルプログラムでもポイントを貯めることができるため、上手に使えばポイントを3重取りすることも可能です。年会費無料の一般カードであることから。付帯保険がショッピング保険しか付いていない点はデメリットですが、国内でもセブン&アイグループでの利用と割り切って利用するのであれば、全く問題なく利用できるのではないでしょうか。 | |

| 50代 | 男性 正社員 | |

| ポイ活するならあり 私は入会キャンペーンをやっていたので作りました。だいたいいつでもキャンペーンをやっているので、作って一定額を使うとポイントが結構溜まります。ポイントはnanacoなのでセブンイレブンくらいでしか使えませんが、セブンイレブンで買い物する人には良いと思います。nanacoを使う人ならオートチャージができるので良いです。また年会費も無料なので作っていて損はないクレジットカードです。 | |

| 30代 | 男性 契約社員 | |

| コンビニで使う まず入会特典で2500ポイントもらえたのがうれしかったです。メインカードとしては使ってないのですが年会費は無料ですし、ナナコをよく使う自分にとってはチャージする際は利用して2重でポイントもらえるようにしています。デザイン性もよくディズニーなど他のクレジットカードと一味違ったビジュアルにできるのがいいところでもあります。 | |

アメリカン・エキスプレス®・グリーン・カードは旅行好きにおすすめ

アメリカン・エキスプレス®・グリーン・カードの基本情報

| 年会費 | 月会費1,100円 |

|---|---|

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | メンバーシップ・リワード |

| 発行スピード | 1週間程度 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | QUICPay |

| 国際ブランド | AMEX |

| 申込条件 | 20歳以上で安定した収入のある人 |

| 付帯保険 | ・旅行傷害保険 ・スマートフォン・プロテクション ・ショッピング・プロテクション® ・オンライン・プロテクション ・リターン・プロテクション ・キャンセル・プロテクション |

| スマホ決済 | Apple Pay |

| 交換可能マイル | ANA |

手軽にステータスカードを持ちたい人

アメリカン・エキスプレス®・グリーン・カードは世界的に有名な国際ブランドであるアメックスのプロパーカードです。

一般ランクでありながら月会費1,100円(税込)と手頃な設定になっており、空港ラウンジが利用できるなど一般的なゴールドカードに匹敵するサービスが利用できます。

お手持ちのアメリカン・エキスプレス・グリーン・カードとご利用当日の搭乗券をご呈示いただくと、国内外にある対象の空港ラウンジを、カード会員様は無料でご利用いただけます。

※2025年9月19日時点

そのため他の一般ランクのクレジットカードと比較するとステータスが高いとされています。

マイルを効率的にためたい人

アメリカン・エキスプレス®・グリーン・カードはポイントをANAのマイルに交換した場合、マイルへのポイントバック率が1%になります。

マイルの交換はANAを含めて14社のマイルと交換できますが、ポイントバック率が1%となるのはANAのマイルと交換した場合のみですので注意が必要です。

メンバーシップ・リワード・プラスで有効期限が無期限に

アメリカン・エキスプレス®・グリーン・カードには、「メンバーシップ・リワード・プラス」というオプション的な会員制度があります。

- ポイントの有効期限が無期限に

- ボーナスポイントプログラム(参加費無料)登録で100円につき3ポイントに

- ANAマイルの交換が1000ポイント→1000マイルに

- JALマイルの交換が2500ポイント→1000マイルに

- カードの支払い代金が1ポイント→1円に

これに加入するとたまるポイントの有効期限が無期限になり、ボーナスポイントの対象になります。

「メンバーシップ・リワード・プラス」は、ポイントの有効期限が無期限になる他、特定利⽤分ボーナスポイントプログラムへの申し込みが可能になり、提携各社へのポイント移⾏、お⽀払いにポイントを利⽤する際のレートアップなど、「貯まる」「使う」の両⾯でよりお楽しみいただけるプログラムです。

ただし、参加登録費で3,300円(税込)がかかり、2年目以降は自動更新となります。

アメリカン・エキスプレス®・グリーン・カードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| アメックスの中では比較的低コスト保有できる点がポイントです。とはいえ、空港ラウンジの利用など、通常であればゴールドカードクラスの優遇を受けることができますので、ANAカードを初めて作る人にはおすすめです。さらに貯めたポイントは、1000ポイントを1000マイルとしてANAマイレージクラブのマイルに移行することができます。ANAアメリカン・エキスプレス®・カードからANAマイレージクラブへポイントを移行するためには、別途、「ポイント移行コース」(年会費6,600円)が必要になる点に注意が必要ですが、ポイントの有効期限は設けられていませんので、ポイントの失効を気にすることなく、ANAマイルを貯めていくことができるので、非常に使いやすいカードといえます。 | |

| 50代 | 男性 正社員 | |

| 会費が高い 仕事のお付き合いで一般カードを作りました。いろいろと附帯サービスが付いているようです。しかしこれと言って珍しいサービスがあるわけでもなさそうで、私はあまり会費に見合ったサービスを受けた記憶がないのでそれほど良い評価はつかられません。 もっとグレードの高いカードを持っている人からは、ここでしか受けられないサービスがあるので良いとの話を聞いたことがありました。 | |

| 40代 | 女性 正社員 | |

| ステータスとして! アメックスを持つのは新卒の頃からのひとつの目標でした。海外旅行が趣味だったのでその心強いサポートとなるカード、といえばアメックス一択でした。 そして通常のカードでもラウンジを利用できるのもうれしいポイントです。アメックスを所持するとここから上のカードを目指してがんばるぞ!という気持ちにもなります。 ただ、コロナ禍で海外旅行に行けない今、ちょっとアメックスの良さを実感しにくいのがつらいところです。 | |

bitFlyer Credit Cardはビットコインが貯まる

bitFlyer Credit Cardの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.50% |

| お得な利用シーン | サイトのサービスを経由することでビットコインの二重取りが可能 |

| ポイント種類 | アプラスポイント(ビットコイン) |

| 発行スピード | 2週間程度 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | QUICKPay |

| 国際ブランド | MasterCard |

| 申込条件 | 18歳以上(高校生を除く) |

| 付帯保険 | カード盗難紛失補償 |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | – |

| 発行会社 | 株式会社bitFlyer |

仮想通貨を始めるきっかけが欲しい人

bitFlyer Credit Cardはカード利用でビットコインが貯まる日本初のクレジットカードです。

取引所bitFlyer(ビットフライヤー)で仮想通貨を購入できるのは最低100円からですが、bitFlyer Credit Cardなら、1ポイントを1円相当のビットコインと交換して購入することができます。

ポイントの有効期限を気にしたくない人

bitFlyer Credit Cardはポイント(アプラスポイント)が毎月自動的にビットコインに変換され、有効期限がありません。

そのため、「ポイントの有効期限が煩わしい」「ポイントを貯めるはいいけど使い道がわからない」といった、ポイントの有効期限を気にする人に、特におすすめです。

貯まった「とっておきポイント」は、自動的に「ビットコイン」に交換され、お客様のbitFlyerアカウントに貯まります。

ナンバーレスカードでセキュリティ面も安心!

bitFlyer Credit Cardはクレジットカードの券面にナンバーが記載されていないナンバーレスカードでシンプルなデザインです。

外出先でのお支払い時に周囲の目を気にせず利用できるため、安心です。

セゾンパール・アメリカン・エキスプレス®・カードはQUICPay決済で還元率2%

セゾンパール・アメリカン・エキスプレス®・カードの基本情報

| 年会費 | 1,100円(初年度無料) |

|---|---|

| ポイント還元率 | 0.5%~2.0% ※ |

| ポイント種類 | セゾン永久不滅ポイント |

| 発行スピード | 最短5分 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | Quic pay/電子マネーID |

| 国際ブランド | AmericanExpress |

| 申込条件 | 18歳以上のご連絡可能な人(高校生を除く) |

| 付帯保険 | – |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL |

キャッシュレス決済を積極的に利用している人

セゾンパール・アメリカン・エキスプレス®・カードのメリットはQUICPayを使った決済でポイント還元が2%になる(通常は0.5%相当)点です。

QUICPay(クイックペイ)加盟店で、「Apple Pay」「 GooglePay 」「セゾンQUICPay」のいずれかを使ってお買物をすると、ご利用合計金額(税込)の2%相当(永久不滅ポイント4倍)を還元いたします。

引用元:JCBカード公式サイト

コンビニをはじめQUICPayの加盟店は全国267万か所以上あり、230万か所のiDと比べると若干利用できる店舗が多いです。

- セブンイレブン

- ファミリーマート

- ローソン

- ENEOS

- イトーヨーカドー

- コメダ珈琲

- マクドナルド

日頃からキャッシュレス決済を利用している人はセゾンパール・アメリカン・エキスプレス®・カードを発行し、QUICPayを利用するのがおすすめです。

ポイントの有効期限を気にしたくない人

セゾンパール・アメリカン・エキスプレス®・カードは貯まったポイントに有効期限がありません。

ポイントの使い忘れが心配な人やいつもポイントを使わないまま無駄にしてしまう人におすすめです。

デジタルカードに対応

セゾンパール・アメリカン・エキスプレス®・カードはデジタルカードの発行に対応しています。

デジタルカードとはスマホで発行されるカードのことで、審査後最短5分で発行され、プラスチックカードの到着を待たずにすぐに利用できる点がメリットです。

後日カード番号や有効期限の記載がないナンバーレスカードが自宅に届く仕組みになっています。

セゾンパール・アメリカン・エキスプレス®・カードdigitalはお申し込み完了から最短5分でスマートホン上にデジタルカードが発行され、オンラインショッピングやQUICPayなどをすぐにご利用いただけます。また、ナンバーレスのプラスチックカードを後日ご自宅にお届けします。

セゾンパール・アメリカン・エキスプレス®・カードはご郵送でのカードお届けとなり、デジタルカードは発行されません。なお、セゾンパールAMEXdigitalもセゾンパールAMEXもQUICPay2%相当還元やETC発行などの基本サービスは同じですが、セゾンパールAMEX digitalでは家族カードのお申し込みはできません。

ただし、参加登録費で3,300円(税込)がかかり、2年目以降は自動更新となります。

セゾンパール・アメリカン・エキスプレス®・カードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 1,100円(税込)の年会費が初年度無料となり、さらに年に1度の利用で翌年も無料となることから、実質永年無料で保有できるカードです。基本的なポイント還元は0.5%と標準レベルですが、QUICPay利用で2.0%となるサービスが用意されています。カード発行の際には、通常のカードもしくはナンバーレスのカードを選ぶことができるので、不正利用が気になる場合はナンバーレスを選ぶとよいでしょう。ETCカードも無料で発行できますので、必要な人は申込時に合わせて申請するようにしてください。旅行保険が付いていない点はデメリットと感じるかもしれませんが、国内のショッピング利用であれば、それ以上の保有メリットはあるといえます。 | |

| 40代 | 男性 個人事業主 | |

| 年会費が実質無料 手軽に持つことができる国際ブランドのアメリカン・エキスプレスが使いたかったので持っています。初年度の年会費は無料でしかも翌年度も年会費がたったの1100円なのでコストパフォーマンスが良いです。それに年に1回でも利用すれば翌年度も年会費は無料になるので、年会費に関しては実質無料と言っても良いと思っています。それとQUIC Payが2%還元というのが良いです。 | |

| 40代 | 女性 正社員 | |

| 年会費が少ない 年会費の負担が少ないという面ではメリットがあると思います。詳細としましては、初年度の年会費としては無料となっています。その後の年会費としては一回でもカードを利用すれば年会費自体は無料になるので、実質無料と言ってもおかしくはないと思います。デメリットとしましては、ポイントを得るのには少し還元が低すぎるところです。 | |

エポスカードはマルイ店舗で買い物10%オフ!

エポスカードの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~15.0% |

| ポイント種類 | エポスポイント |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード |

| 電子マネー | 楽天Edy |

| 国際ブランド | Visa |

| 申込条件 | お申し込みは18歳以上の人(高校生を除く)とさせていただきます。 |

| 付帯保険 | 海外旅行(※2023年10/1~利用付帯に変更) |

| スマホ決済 | Apple Pay |

| 交換可能マイル | ANA/JAL |

新規入会で2,000ポイントプレゼント

マルイやモディをよく利用する人

エポスカードは、マルイやモディでの買い物がお得になるクレジットカードです。エポスカードで支払うと、常にポイント還元率1.0%となり、マルコとマルオ期間中はさらに10%オフでお買い物できます。

また、エポスポイントをマルイオリジナルグッズや商品券に交換することもできます。

エポスポイントUPサイトをよく使う人

エポスカードは「エポスポイントUPサイト」という専用のポイントサイトを経由してネットショッピングを行うとポイントが最大30倍になります。

- 楽天市場:ポイント2倍

- ベルメゾンネット:ポイント2倍

- ロクシタンオンライン:ポイント6倍

- Puma Onlineストア:ポイント13倍

エポスポイントUPサイトでもらえる上乗せ分のポイントはボーナスポイントとなります。

カードご利用分は通常ポイント、当サイトを利用して加算されるポイントはボーナスポイントとしてエポスポイントを付与いたします。

引用元:エポスポイントUPサイト

対象となる店舗は楽天市場やヤフーショッピングなど450店舗以上となっています。

還元率アップにこだわったカード

エポスカードの通常は0.5%のポイントがもらえます。

ただし、会員向けに提供されているポイントUPモール「エポスポイントUPサイト」を利用すると最大でポイント還元が30倍になります。

基本は一般的なカードと同じですが、ポイントサイトをうまく利用することで高還元カードになります。

エポスカードでのお支払い同様に200円(税込)につき1エポスポイントがたまりますコンビニやスーパーなど少額のお買い物も現金で買うよりおトク

引用元:エポスカード公式サイト

還元率アップにこだわったカード

工夫次第でポイント還元率が高くなるエポスカードですが、年会費は永年無料です。

維持コストを全く気にせず利用でき、使った分だけ0.5%相当のポイントがたまってお得になります。

国際ブランドもVisaなので、日本国内だけでなく世界各国でも利用ができるクレジットカードです。

エポスカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 丸井グループが発行しており、クレジットカードの中では珍しい縦長のカードとなっています。年会費は永年無料、年4回開催されるマルイのイベント開催中は10%オフで利用することができます。特にそれがセール品であれば、その額からさらに10%オフで購入できる点はお得感満載ですよね。また、この特典はマルイのオンラインショッピングでも利用可能ですので、近くにマルイの店舗がない人でも安心して利用することができます。年会費が永年無料であるにもかかわらず、海外旅行保険が自動付帯となっている点も注目すべき点といえます(※10/1~利用付帯に変更)。インターネットで申し込むことで最短即日発行にも対応していますので、興味のある人は是非申し込んでみましょう。 | |

| 40代 | 男性 個人事業主 | |

| 海外旅行保険が付く 年会費が無料になっているにもかからず、海外旅行保険が意外と手厚くなっているところがもっとも気に入っています。海外旅行保険が年会費無料でありながら利用付帯ではなく自動付帯になっている点で選びました。また通常時のポイント還元は低いのが残念です。なお、ネット通販サイトを使う際には「エポスポイントUPサイト」を経由しています。その理由は、高還元になるからです。 | |

| 30代 | 男性 正社員 | |

| 概ね満足です! ランクが上がれば上がるほど、高還元になりお得です。ランクアップには、年間費を払うか、一定額使用すると発行会社から招待がくる2つの方法があります。 ただポイントが使える店舗が限られているのが、少し残念です。私の近所には、マルイがないので実店舗での買い物では中々使用できません。しかし、ネット通販で使用も可能なのでそちらで買い物すればポイントは使用できます。 | |

新規入会で2,000ポイントプレゼント

ビックカメラSuicaカードは最大ポイント還元率11.5%!

ビックカメラSuicaカードの基本情報

| 年会費 | 524円(初年度無料) |

|---|---|

| ポイント還元率 | 1.0%~11.5% |

| ポイント種類 | ビックポイント/JREポイント |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード |

| 電子マネー | 電子マネーiD/QUICPay/交通系電子マネー |

| 国際ブランド | Visa/JCB |

| 申込条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の人。 |

| 付帯保険 | 海外旅行/国内旅行 |

| 交換可能マイル | JAL |

電車で通勤や移動をすることが多い人

ビックカメラSuicaカードはJR東日本が発行・運用しているICカード「Suica」の機能が一体化したクレジットカードです。

Suicaへのオートチャージ機能を利用をするとポイントが貯まるだけでなく、残高不足によって改札機に止められる心配もありません。

オートチャージでは金額に応じて1.5%相当のポイントがたまり、貯まったポイントはSuicaにチャージできるので、電車によく乗る人はメリットを最大限に活用できるはずです。

ビックカメラで買い物をする人

ビックカメラSuicaカードは、ビックカメラで利用すると、ポイントバック率が最大になります。

ビックカメラSuicaカードでSuicaにチャージした電子マネーでビックカメラの買い物をすると、合計で11.5%という驚異的なポイントバック率になります。

ビッグカメラで買い物をすることが多い人は持っておくべきクレジットカードです。

ビックカメラでのお買い物が基本10%ビックポイントサービス!

さらにチャージしたSuicaでお支払いなら、最大11.5%ポイントサービス!!

コジマ・ソフマップでのお買い物は現金払いと同率ビックポイントサービス!引用元:ビューカード公式サイト

目玉はビックカメラでの11.5%ポイント還元

ビックカメラSuicaカードは、ポイントシステムにとてもユニークな特徴があるクレジットカードです。

最大の目玉は、なんといってもビックカメラで適用される11.5%ポイント還元でしょう。

JRE MALLの利用でも3.5%還元

ビックカメラSuicaカードはビックカメラとJR東日本がコラボレーションをしているクレジットカードです。

- Oisix

- エキネト

そのためJR東日本が運営しているショッピングサイト「JRE MALL」でこのカードを利用すると、ポイントバック率が3.5%になります。11.5%が目立つので印象が薄くなりがちですが、3.5%でもかなり高いポイントバック率です。

JR東日本グループが運営するショッピングサイト「JRE MALL」でビックカメラSuicaカードのクレジット払いをご利用いただくと、100円(税抜)(※)につきJREPOINTが3ポイント貯まります!(ポイント還元率3%)

さらに、クレジットカードご利用月の翌月中旬にご利用金額1,000円(税込)につきJREPOINTが5ポイント貯まります。(ポイント還元率0.5%)引用元:ビューカード公式サイト

年会費は実質的に永年無料

ビックカメラSuicaカードは初年度の年会費が無料です。

しかし2年目以降も年に1回の利用があるだけで年会費が無料になるので、ビックカメラSuicaカードを普段使いにしている人にとっては実質的な永年無料となります。

ポイント目的でカードを持つ人にとって、年会費が無料であることは重要です。

ビックカメラSuicaカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| ビックカメラでの利用で基本10%のビックポイント還元があるほか、Suicaへのチャージで1.5%のJREポイント還元が用意されています。年会費は初年度無料で、2年目からの年会費も524円(税込)と格安ですし、年に1度の利用で無料となることから、実質永年無料といってもいいのではないでしょうか。家族カードが作れない点がデメリットといえますが、紛失・盗難時に不正利用されてもビックポイントを年間最大10万ポイントまで保証してもらえることや、実質年会費無料でありながら付帯保険に旅行保険が付加していることからも、通勤でJR東日本をメインで利用される人や、ビックカメラやソフマップ、コジマをよく利用する人であれば、ぜひ持っておきたいカードです。 | |

| 30代 | 女性 正社員 | |

| 使う頻度が少ない 引っ越しの際にこちらのカードを作成しましたが、ファミリーであれば家電も使う頻度なども異なる為役立つと思いますが、引っ越し時に作ってからほとんど買い替えもなく、ポイントはたまりましたがそのあと一回ポイントで空気清浄機を購入してからほとんど使う機会がありません。スイカも搭載されていますが、最寄り駅の関係上別カードで電車に乗るので、年会費だけかかってしまう状態でとてももったいなかったです。 | |

| 40代 | 女性 専業主婦・主夫 | |

| とてもお得なバック率 電化製品全般に弱いので、ビックカメラさんやコジマさんで実部を見て、丁寧に説明を受けて購入しています。 よく使用するので、直ぐに作りました。 ビックカメラSuicaカードでSuicaにチャージすると1.5%ポイントが貯まります。 ビックカメラでお買い物の時は、チャージしたSuicaで支払い現金払いと同率の10%ビックポイントが付きます。 Suicaも電気屋さんも絶対に使うものなのでとてもお得です!。 | |

PayPayカードはYahoo系サービスでポイント還元率アップ

PayPayカードの基本情報

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~5.0% |

| ポイント種類 | PayPayポイント |

| 発行スピード | 申し込み&審査で最短7分 |

| 追加カード | ETCカード 家族カード |

| 電子マネー | – |

| 国際ブランド | Visa/Mastercard®/JCB |

| 申込条件 | 18歳以上で安定した継続収入があればお申し込みは可能です(高校生はお申し込みできません)。 |

| 付帯保険 | – |

| 交換可能マイル | – |

Yahoo!ショッピングをよく利用する人

PayPayカードは大手ポータルサイトのYahoo!JAPANのグループカードです。

Yahoo!ショッピングやLOHACOで利用すると合計のポイントバック率が最大5%になります。

ビックカメラSuicaカードはJR東日本が発行・運用しているICカード「Suica」の機能が一体化したクレジットカードです。

| 還元率5%の内訳 | |

|---|---|

| PayPayポイント(PayPayカード特典) | 1% |

| PayPayポイント(指定支払い方法) | 3% |

| PayPayポイント(ストアポイント) | 1% |

ネットショッピングをする際はぜひヤフーショッピングを利用し、お得にポイントをためましょう。

普段Tポイントを利用している人

PayPayカードは、常時ポイントバック率がご利用金額200円(税込)ごとに1%なので、普段からポイントバック率の高いクレジットカードです。

PayPayにチャージできる唯一のカード

PayPayカードはPayPayの残高に直接チャージができる唯一のクレジットカードです。ただし、チャージ設定をする際には本人認証サービスを登録しておく必要があります。

PayPay(残高)にチャージできるクレジットカードは、本人認証サービス(3Dセキュア)を登録済みのPayPayカードのみです。

なお、PayPayカードの画面で本人認証サービスのパスワードを設定しただけでは、本人認証の登録は完了しません。

引用元:PayPay

ポイント還元率が常時1.0%

PayPayカードの通常ポイント還元率は1.0%です。一般的な0.5%に対して、2倍もの割合になります。

Yahoo!系のサービス利用でさらにポイントバック率が高くなりますが、そうではなくても1%が確保されているのでポイントの貯めやすさはかなり高いです。

PayPayカードのレビュー・評判

| トータルマネー コンサルタント 新井智美 |

| 年会費無料でポイントバック率も1%と通常よりも高いことから人気を得ているカードです。Yahoo!ショッピングやLOHACOの利用の際には5%のポイントが付与されます。また、家族カードも無料で発行できることから、家族でポイントを貯めたいと考えている人にもおすすめです。PayPayへのチャージができる点も便利ですよね。 | |

| 40代 | 男性 個人事業主 | |

| ポイントがたくさん貯まる 年会費が無料に関わらず、1%という還元の割合が高いことが気に入ってます。ヤフーショッピングやLOHACOを利用するとさらにポイントが還元される仕組みが用意されています。それとTポイントの機能も付いています。このカードで支払うことによってTポイントがカードとTポイントカードの両方で貯まるようになっていますので、よりお得にポイントを貯めることができるようになります。 | |

| 20代 | 男性 正社員 | |

| ポイントが貯めやすい クレジットカードを利用してショッピングを行ったりすることによって、ポイントを得られるのですが、そのポイントバック率が高いのがメリットだと思いました。また、それに加えて、貯まるポイントがTポイントなので、貯まったポイントを有効活用しやすいのもメリットですね。デメリットとしましては、ETCカードは無料では作れないという点です。 | |

ポイントを効率よく貯めるコツ

ポイントを効率よく貯めるためには、公共料金などの固定費も含め、できるだけすべての支払いをカード払いで支払うのがコツです。

また、ポイントアップする店舗やサービスでの利用、キャッシュレス決済を併用した”クレカ―チャージ”など、効率よくポイントを貯められるテクニックを知っておきましょう。

具体的に、以下3つのコツを解説します。

公共料金などの固定費をクレジットカード払いにする

ポイントを効率よく貯めるには、公共料金などの固定費をクレジットカード払いにしましょう。

特に、電気代、ガス代、水道代などの公共料金は、毎月一定額がかかる固定費です。固定費をクレジットカード払いにすれば、利用金額に応じてポイントが自動的に貯まっていきます。

クレジットカードで支払い可能な公共料金の例は以下のとおりです。

- 電気料金

- ガス料金

- 水道料金

- 固定電話の通信料金

- 国民年金保険料

- NHKの受信料

また、所得税などの国税もカード払いすることでポイントが貯まります。

ただし、すべてのクレジットカードで公共料金や税金の支払いがポイント対象となるわけではありません。また、対象であっても、通常のショッピングよりも還元率が低い場合もあるので注意しましょう。

優待サイトや特約店で利用する

ポイントを効率的に貯めるためには、ポイント還元率の高い場所で利用することが重要です。

多くのクレジットカードには、通常よりもポイント還元率がアップする優待サイトや特約店が用意されています。

まずは、自分が普段よく利用する店舗やサービスが、どのカードの優待サイトや特約店の対象となっているのかを確認しましょう。

たとえば、家電量販店をよく利用する場合は、家電量販店でのポイント還元率が高いカードを選ぶのがおすすめです。

電子マネーなどにクレジットカードでチャージする

電子マネーやプリペイドカードにクレジットカードでチャージすれば、チャージと利用の両方でポイントを獲得することができ、ポイントを効率的に貯めることができます。

クレジットカードと電子マネーで、同じポイントが貯まる組み合わせのものを利用すれば、ポイントの管理も楽です。

また、一部のカードと電子マネーの組み合わせでは、決済時にポイントカードを提示することでポイント三重取りができるケースもありますただし、すべてのカードが電子マネーチャージでポイントが貯まるわけではありませんので注意しましょう。

還元率の高いクレジットカードに関するよくある質問

高還元率のクレジットカードは、ポイントを効率的に貯めたい人にとって魅力的な存在です。

しかし、さまざまな種類のカードがあり、それぞれ特徴も異なるため、自分に合ったカードを選ぶのは容易ではありません。

そこで、高還元率のクレジットカードに関するよくある質問にていねいに回答していきます。

還元率の高いクレジットカードに関するよくある質問

- おすすめ クレジットカード おすすめの28枚の還元率や基本スペックを比較

- おすすめ ゴールドカードおすすめ16選!選び方をライフスタイル別に紹介

- おすすめ ポイント還元率が高いクレジットカードおすすめランキング23選!最強のカードはこれ

- おすすめ 即日発行できるクレジットカード12選!審査後すぐに使う方法も紹介

- おすすめ 学生向けクレジットカードおすすめ10選!大学生でも作れる最強カードを探せ

- おすすめ 年会費無料のゴールドカードおすすめ13選!永年無料や年会費が安いカードを徹底比較

- おすすめ 法人カード おすすめ5枚を比較!個人事業主・副業に便利なクレジットカード

- おすすめ クレジットカード キャンペーンを実施中の21枚

- おすすめ かわいいクレジットカード9枚のメリットや審査を比較

- おすすめ 映画がお得になるおすすめクレジットカード9枚の特徴や審査を詳しく解説

- おすすめ アメックスのクレジットカード13枚の特徴・ポイント還元率を徹底比較

- おすすめ VISAとJCBカードどっちがおすすめ?違いを徹底比較!

- おすすめ マスターカードとJCBカードどっちがおすすめ?違いを徹底比較!

- おすすめ VISAとマスターカードどっちがおすすめ?違いを徹底比較!

- おすすめ アメックス マイルの貯め方やポイント還元率を徹底比較

- おすすめ マスターカード おすすめを比較